最近的两会上,政协委员、上海银监局局长廖岷的提案引入了马来西亚国家按揭公司颇为受到好评的案例,建议相关部门研究中国组建国家房地产抵押贷款买卖公司的可能性 [1]。

廖岷委员的提案称目前发达国家的住房按揭贷款资产证券化主要有美国的“房利美”、“房地美”模式,及德国的“潘德布雷夫债券”(Pfandbrief,也就是Covered Bond)模式,但以马来西亚国家按揭公司为代表的发展中国家的经验更值得借鉴。

廖岷委员提到:在“美国模式中,“两房”作为政府赞助企业(GSEs),将按揭贷款打包为无追索权的债务抵押债券,再出售给市场投资者。“两房”自1992年起进入次贷市场,次贷危机爆发后被美财政部接管。“两房”为保持市场份额而不断降低收购贷款标准,是导致其陷入危机的直接原因。“两房”实为私营,却拥有政府隐性担保,极易引起道德风险。近年来,随着美国经济的复苏,“两房”开始重新掌控其国内房地产市场,再次引发相关争议。”

应该说,廖岷委员对两房的分析基本还是中肯的,两房确实在2004年之后为了保持市场占有率,不被边缘化而大规模进入高风险贷款市场,也确实购买了不少华尔街发行的次贷债券,但两房总共购买的次贷债券也不过三千亿美元左右,与他们近五万亿的贷款规模相比并不算高。两房的问题要从更长的时间尺度上去丈量:我们需要回顾两房诞生的历史背景、成就和失误来讨论最适合中国的房屋贷款资产证券化模式。

两房之一的“房利美”成立于1938年,上世纪那场席卷世界的经济大萧条的余波中。成立的原因是为了购买美国联邦住房管理局(Federal Housing Administration/FHA)担保的房贷。那为什么FHA要担保房贷,房利美又为什么要购买呢?这还要从这次经济危机前后的美国房地产抵押贷款的演化来说起。

美国的房贷,在1929年经济危机爆发以前,基本都是由银行发放,没有政府担保。这种贷款一般也都是三十年还本付息,但是银行都存在资产和负债“期限错配”的问题:资产(贷款)一般都是长期的,而负债(存款)一般都是短期的。即使银行能够承受一定的错配,三十年对他们来说也是太长了。所以这时的贷款一般要求借款人提前在五年或者七年就必须提前还款,现在不少商业抵押贷款还是有类似的条款。提前还款的要求在经济稳定、房价上升、工资增长的前提下并不难满足,但是一旦经济动荡、房价下滑、就业紧张的危机年代就非常困难了。这时许多房主由于无法提前还款,不得不违约,而这就导致“贷款人违约-银行法拍-住房市场供应过剩-房价继续下滑”的恶性循环。在那场经济危机中,美国全国的房价下跌了31%,而且在跌到底之后又花了19年的时间才恢复到危机前的水平 [2]。

在房价达到谷底的时候,几乎没有银行愿意提供住房抵押贷款。这也难怪,谁知道房价还会下跌多少呢?而私有银行做的几乎都是锦上添花,很少有雪中送炭的。罗斯福的新政1934年通过国家住房法案(National Housing Act),成立FHA,为满足条件的贷款人(有工作,自住型,低首付)提供住房抵押贷款担保。这也是美国联邦政府开始干预住房金融市场的第一步。提供担保主要是为了解决信用风险,投资少,见效快,也是美国政府比较常用的干预措施之一,比如现在的中小企业管理局(Small Business Administration/SBA)也为他们的会员提供贷款担保。但是这并不能解决期限错配问题,在银行发放了贷款之后,由于没有二级市场,即使是政府担保的资质,也无法变现回收资金,如果没有存款的增长,他们也不能继续发放新贷款:这就是1938年银行遇到的困境。

这时联邦政府又再次出手,通过1938年国家住房法案的修正案成立了房利美,让其购买银行手中持有的FHA担保贷款。从此银行就可以大规模地发放FHA贷款,而之后近30年的世界内,房利美也是FHA贷款的唯一投资者。此时并没有出现房屋贷款抵押债券(Mortgage-Backed Securities/MBS),那还要等到近半个世纪之后。但是房利美和FHA联手主导了一项房地产金融领域的重大革新:30年固定利率贷款。

以上我们提到了在联邦政府介入住房金融市场之前,没有银行愿意发放30年的贷款,更不用说30年固定利率贷款了。贷款人必须在5、7年之后再融资,而新贷款的利率也需要随行就市。因而再融资风险(Refinancing Risk)和利率风险(Interest Rate Risk)也就成为贷款人挥之不去不去的梦魇:即使你有着完美的还款记录,但一旦失业或是房价下跌,就无法再融资;而市场利率如果从购房之后大幅上涨,新的每月还款额更加成为沉重的经济负担。这些银行不愿意承担的风险就不得不由消费者承担了。

但是当时的房利美作为联邦政府机构,并没有银行的这些资金来源限制,同时其发行的债券也不同于银行的存款,可以给其提供长期的、稳定的资金来源,而且最重要的是提供了久期匹配的负债。我们知道,美国政府发行的国债从三个月到30年的各种久期都有,房利美也同样,而且其发行的可召回债券(Callable Bond)也可以有效地对抵押贷款的提前还款(Prepayment)进行避险。因此在房利美和FHA的支持下,银行开始发行30年固定利率贷款,而这种贷款也成为了美国房地产金融市场的主要贷款。对于借款人来说,它的好处是显而易见的:30年之内不论房地产和金融市场如何变化,每月的月付都是固定的,而随着收入的增长和本金的累积,贷款的信用风险会逐年降低。对于那些没有储蓄习惯的借款人而言,每月的本金偿付,也成为了一项强制储蓄。美国的30年固定利率贷款在市场利率下降的时候,基本可以利用再融资贷款(Refinance Loan)无偿赎回,因此消费者不但免除了利率上涨的风险,还可以享受利率下降的好处。当然这并不是免费的,30固定利率贷款的利息一般比浮动利率的初始利息要高一些,但是由于其提供的保障远远大于风险,这种贷款依然是美国购房者的首选。

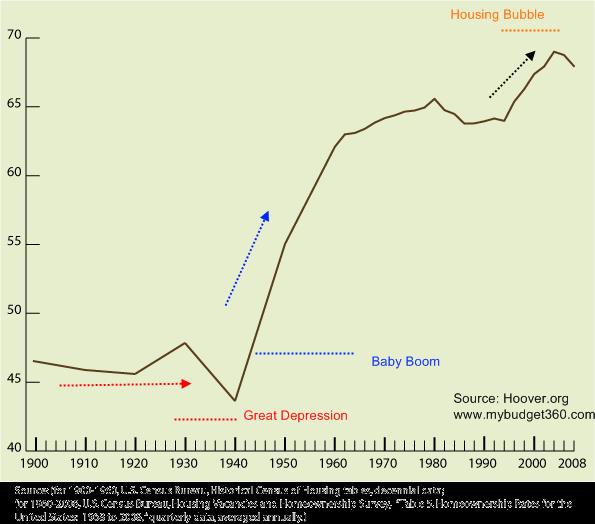

从1938年到1968年的四十年间,房利美见证了美国房市的复苏和快速增长,美国的住房拥有率也从1940年44%的谷底稳步上升到64.3%。但就在1968年,发生在太平洋彼岸亚热带丛林的一场战争彻底改变了房利美的命运。

1968年,冷战正酣,世界和中国都发生了很多大事:杜布切克当选捷克斯洛伐克共产党第一书记,布拉格之春运动开始;阿拉伯石油输出国组织成立;中共中央、国务院、中央军委、中央文革小组发出《关于进一步实行节约闹革命,坚决节约开支的紧急通知》;法国发生反对戴高乐的全国抗议活动;墨西哥奥运会正式开幕。而约翰逊政府把从肯尼迪 政府手中接过的越南“特种战争”升级为“局部战争”也已经进入了第四年。自从1965年开始,约翰逊下令采取“雷声隆隆”行动,在南越不再局限于使用傀儡军,美国直接派军队参战。侵越美军迅速增加,在1968年达到50万人。1968年初,越南南方军民发动“春节攻势”,向西贡、顺化、岘港等64个大中城市、省会及军事基地展开猛烈进攻。越战血淋淋的画面通过电视记者的镜头直接转播到美国的千家万户,在美国的反对声浪也越来越高。

打仗是要花钱的,随着美国民众的反站情绪日益升温,在国会立法借债越来越难,约翰逊政府不得已把房利美转手卖给了私人投资者,而房利美的债务也从联邦政府的资产负债表上一笔勾销 [3]。在两年之后,为了避免房利美一家做大,国会又立法成立了房地美,私有化的两房不再满足于收购FHA贷款,进而开始购买更大规模的私有银行房屋抵押贷款。当越战于1975年不体面结束的时候,两房的资产早已迅速膨胀,而联邦政府也很难再吸收两房的资产,私有化已经是覆水难收了。在此之后,两房凭借着政府的隐性担保,以及远远低于普通银行的融资成本,开始了几乎不受限制的进一步扩张。

1971年及1981年,房地美和房利美分别开始发行房屋抵押贷款证券;

1986年的税制改革使得房贷衍生证券迅速流行;

1992年,房利美成为最大的房屋抵押贷款证券发行商;

1992年,国会通过立法,要求两房支持中低收入者的房屋抵押贷款,目标由33%逐年增加到55%(2007年);

1999年,两房开始逐渐降低贷款要求,并进入高风险贷款市场;

2003年,两房总共发行将近2万亿美元房屋抵押贷款证券,超过美国当时全国债市存量的10%。

随着两房的高歌猛进,公司治理的问题也浮现出来,自从2004年起,管理层几乎是一个接一个地犯下严重的错误,又恰逢美国有史以来最大的房地产泡沫破灭,于是在短短的四年时间之内就被政府接管。

2004年,两房被查出存在重大会计违规 [4],高层换血,新上台的管理层为了创造业绩,开始激进地进入高风险信贷业务;

2005-2007年,两房加快进入高风险市场,并购买大量次贷抵押证券;

2008年,两房由于资不抵债被政府接管。

两房的原罪何在呢?当其由政府拆分出来,但还保留着种种特权,却又被赋予了私营企业逐利的使命的时候,也许就注定了这个结局。

我们可以看到,当房利美在作为政府的一个部门,仅有一些特定功能的时候,基本还是工作良好的,而且也有不错的金融创新,满足市场和消费者的需要。但一旦独立,就如同弗兰肯斯坦一样,一旦有了自己的生命,也就由手段变成了目的,目的就是自身的存在和生长。如果是完全的私有化,而没有政府的隐性担保或者种种优惠,两房也许会在成长到一定规模之后,寻求分散化风险,开拓新的业务。但是他们不能,因为政府在给好处的同时,也给了锁链:只能做房贷业务,只能做美国市场,只能做二级市场,必须满足中低收入者贷款的份额。在这个条条框框里,为了逐利只能尽量增长市场份额(在高峰时,两房的房贷占全美国房贷的50%以上),进入高风险房贷市场(同时满足高收益率和中低收入者贷款份额要求),而这两者就如同毒品一样上瘾,在尝到了甜头之后欲罢不能,至于是否会带来长期的系统性风险?嘿,凯恩斯不是说过:“从长期来看,我们都难免一死”吗?

如果房利美1968年没有私有化,历史会有所不同吗?通常来说,历史是无法假设的,但是这次,我们还真有一个经济学家们梦寐以求的比照实验。其实在1968年房利美私有化的时候,还另外拆分出来一个小的机构,叫做吉利美(Ginnie Mae),也隶属于美国的住房及城市建设部,专门做FHA贷款的证券化业务。在历史上看,其市场占有率基本上在12%-15%左右,但在次贷泛滥的2004-2007年间,其市场份额仅有3-4%左右,而次贷之后又迅速上升到2010年的近20%,在房市于2013年恢复之后再次稳定在12%左右。与私有贷款市场相比,基本上属于“此消彼长”的态势,属于典型的逆周期操作。如果房利美也能这样逆市而动,“市场贪婪的时候恐惧,市场恐惧的时候贪婪”,那最后的结局也不会如此不堪。

FHA和吉利美在金融危机中相对稳健的表现,不是他们的管理层多么水平精湛,高瞻远瞩,恰恰相反,这里主事的都是技术官僚们,对市场的反应如果不是迟钝的话,也可以说是相当滞后。但正是因为他们没有资本逐利的使命,反而可以不为市场所动,保持自己的贷款标准基本不变。而聪明透顶的投行,反倒是五家倒了三家。

在被政府接管之后,两房几乎完全失去了独立性,又成为政府拯救和调节房市的手段。此时,私有贷款市场几乎完全枯竭,所有的新增贷款大都是两房和FHA担保,也就是政府保险。即便如此,美国全国的房价在2006年泡沫破灭之后还是下跌了33%,甚至超过大萧条时期。但由于政府的深度介入,房价在2012年终于实现了反弹,当然目前还尚未恢复到危机爆发前的水平,不过应该不会要再用19年的时间。当房市逐渐稳定,美国政府也意图逐步减少两房的市场占有,而由私有投资者来承担更多的风险。当然,目前两房加上FHA担保的贷款,总共约6万亿美元,占全美房产抵押贷款的60%左右,退出的过程将是漫长,并充满不确定因素的。

由两房的历史可以看出,他们在成立之初,为了应付私有银行业无法有效应对的风险,确实做出了不少的创新和贡献。但是随着私有化的完成和公私使命的模糊,以及追逐利润的天性,在美国的房市泡沫中起到了推波助澜的作用。在危机之后,两房又在联邦政府的直接管理下,继续为房市提供流动性,阻止了房价的进一步下滑和危机的深化。具有讽刺意义的是,2014年美国的住房拥有率是64%,略低于1968年房利美私有化时的指标,可谓是“辛辛苦苦五十年,一朝回到私有前”。

中国需要一个什么样的机构呢?如同我们在以前所提到的那样 [5],具有公共政策使命及私营企业身份的两房模式看来是行不通的。美国的FHA+吉利美模式目前看来在80年后依然工作正常,虽然需要不时做一些政策上的微调,但基本没有出现原则上的失误,这也许是另外一条可以参考的道路。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号