一位朋友上周看了反映2005-2008年美国次贷危机的电影《大空头》之后,强烈推荐给我,说我一定会喜欢这部影片,而且一定会写篇影评。果然不出所料,我已经很久没有看过这类还算可信的华尔街电影(参考以前的《华尔街之狼》、《利益风暴》影评),看完之后确实技痒难熬,欣然命笔。

如果说《利益风暴》是从投行的角度,以两天一夜的时间跨度描述了华尔街的顶级投行如何在发现了房市泡沫即将带来的巨额投资损失后,试图在危机全面爆发之前出清自己高风险债券存货的惊悚片,那么《大空头》就是讲述投行的对手方,几个套利基金经理及散户,从2005年开始,在三年的时间里逐步考察房市,坚信次贷债券被高估,设计对赌工具与投行博弈,并最终胜出的叙事性记录片。

这部影片改编自美国著名财经作家Michael Lewis在2011年出版的同名作品,之所以在四年之后电影才姗姗来迟,主要是由于原作的改编难度。这部书是基于作者在采访了大量当事人的基础上的一篇全方位纪实文学,在亚马逊的经济历史类图书高居榜首。由于原著的专业性,纪实性,和全方位性,一般的好莱坞导演很难驾驭这样的题材。而该片的导演Adam McKay以凌厉的剪辑,近乎动作片的镜头设计,把四条主线交代得相当清楚。而最难以处理的专业术语,也被导演以讨巧的打破第四堵墙的方式,由与金融完全不相干的美女演员,专业厨师,流行歌手,以非常形象的简单手法解释出来了。

举个例子,Collateralized Debt Obligation/CDO本来是非常难以解释的一类债权类金融资产(到底有多难,请参考《资产证券化-狂妄的炼金师》),然而导演请出了著名的真人秀厨师Anthony Bourdain,他把CDO比喻成由卖鱼剩下的边角料做的海鲜大杂烩,却还要卖一个高价。虽然这个比喻忽略了基础资产的相关性(呵呵,请原谅我还戴着经济学家的帽子),但是这个类比还真是传神:CDO是由机构投资者不要而投行不得不自持的低评级债券组成的,岂不正像饭店里把卖不掉的臭鱼烂虾做成的杂烩乱炖?影片的最后一个解释Synthetic CDO的例子,则请出了著名行为金融学家Richard Thaler和歌手Selena Gomez来玩扑克,而旁观者纷纷就他们的赌注下注,而外圈的旁观者又可以在赌注的赌注上下注,非常深刻而形象地解释出了没有基础资产,而在别的ABS、CDO上衍生出来的Synthetic CDO,CDO的二次方,三次方的赌博本质。

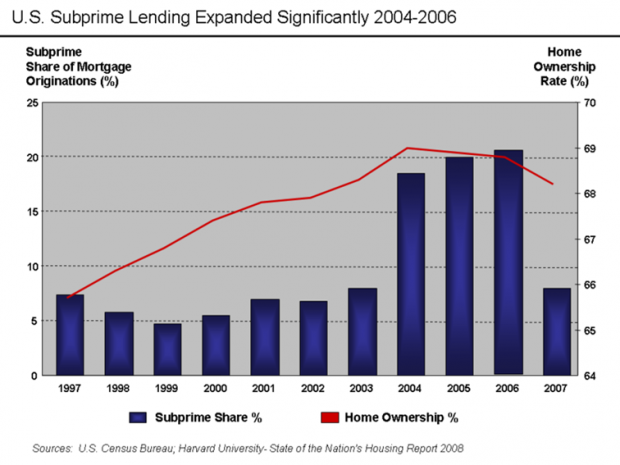

但是,有的比喻则确实欠妥,比如由《华尔街之狼》里的金发美女Margot Robbie来解释次贷债券,把次贷比为Shit,不但粗俗,而且并不准确。次贷是指给信用较差的借款人发放的(一般是640分以下,参考《六张图看懂美国信用卡公司如何赚钱》)发放的房贷。次贷并不一定意味着违约,因为信用风险取决于三个方面:借款人信用、抵押物品质、还款安排。在2004年之前的次贷发放还是比较保守的,由于借款人信用较差,所以债权人在其他两方面会要求补偿,比如更高的首付比例,固定利率摊还,以降低信用风险。 美国的次贷市场其实一直存在,主要服务于不满足两房贷款条件的借款人。在1997年之后,由于房市一直走高,次贷的违约率也史无前例的低,使得次贷的放贷机构渐渐麻痹,贷款标准大为放松,在2004年以后,出现了大量的浮动利率及低首付贷款产品,这才种下了利率上扬时无法偿付并最终违约的祸根。下图即清楚地表明了次贷在1997年到2007年间的发行量,由占有房贷市场8%左右而在2004年一跃将近市场的20%。

不过,这部影片的价值并不完全在于解释这些金融术语,而在于再现了这场次贷狂欢中及泡沫破灭后的芸芸众生。其中有完全不明白贷款条款,却借款买了六处房产的脱衣舞女;有专门针对缺少金融常识的拉丁族裔移民放贷以赚取高额佣金的贷款掮客;有声称为投资人服务实则专门抛售CDO的投行经理;还有扮猪吃老虎的数学奥林匹克亚军得主华人量化分析师。另外在主角之外着墨颇多的则是华尔街银行及评级机构的颟顸和愚蠢。华尔街的投行先是不相信有人敢于和他们对赌,后来则是低声下气要求赎回交易头寸。而评级机构则明知次级贷款的问题,但为了收取评级费用而选择睁一只眼闭一只眼,在基础资产大规模逾期的情况下,仍然不下调评级。当然,评级机构也有自己的苦衷:你标普不做,还有穆迪和惠誉在等着抢生意。这种恶性竞争的结果自然是评级虚高,而最终买单的则是一厢情愿相信评级的投资者。

与金融机构的愚蠢和不负责任相对应,则是政府监管角色的疏忽和缺位。影片中唯一出现的政府人士,是一位SEC的办公人员,而她也急着在美国证券化论坛上向各大银行发送简历,希望能够赶上这场狂欢的尾声。在电视节目财经报道中,被频繁地引用的则是联储前主席格林斯潘著名的论点“房市整体来看不存在泡沫”。片中颇具讽刺性的一幕是:当一个论坛节目主持人宣布下一个演讲人是鼎鼎大名的格林斯潘,会场上的听众则因为贝尔斯登的股价断崖式跳水而作鸟兽散,而格老也终究没能在片中露脸。与此对应,虽然新型的高风险次贷在2004年就已经如火如荼,而美国联邦政府关于次贷的审批指导意见在2007年才迟迟出台,这时大错已经铸成,美联储也无力回天了。

片中关于做空者的刻画颇具戏剧性,似乎他们是华尔街的天才,在细微之处看到了常人不易觉察的蛛丝马迹,从而一举成功。其实事实并非如此,关于房价泡沫的问题,在2002年起就开始频繁占据媒体的新闻头条,而学术界的研究也不落后,诺贝尔经济学奖得主Robert Shiller教授在2003年发表的关于房地产泡沫的论文中,我们不难发现,以他的定义和标准,当时美国的房地产存在严重的泡沫。在他的著名的“房地产出现泡沫了吗?”的实证论文中,他提到了房地产泡沫的几个主要特征:

购房者即使认为房价过高,也会依然购买,因为他们觉得今后的升值可以补偿现在所付的高价;

购房者认为购买的房屋可以替代其他的投资或者储蓄性金融投资;

首次购房者普遍担心如果现在不买,今后将更加无法负担;

大众认为房价不会下降,或者不会长期下降,因此购房投资的风险甚小。

但是,如果有人在2003年就做空美国房市,估计会血本无归,因为伴随着联储的持续低利率政策,房价一直在持续上涨,直到联储开始上调利率的2005-2006年间,房价也没有出现下跌。直到2006年夏天,两年期固定利率的次贷开始上调利率,才是压倒骆驼的最后一根稻草。不难想象,如果当时联储依然持续宽松的货币政策,房价很有可能会持续上涨,次贷的危机也会推迟爆发,而影片中的做空者也很有可能一无所获。因此,与其说这些做空者是天才,不如说他们是辛运儿,因为肯定有很多失败的做空者没有机会讲述他们的故事。

所以,关于次贷危机的真相,《大空头》给出了从某个侧面相对真实可信的演绎,但这远远不是真相的全部。不过对于一名普通的美国观众来说,看到这几名“天才”做空者能够把不可一世的华尔街投行打败,也许就值回票值了,还在意那么多真相干嘛呢?

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号