今年十一月份回国参加财新峰会,和谢国忠先生一同出席了“房地产寻找未来”论坛并发言,席上并有数次观点的交锋,在此愿做进一步的阐述。

我一向支持房产税的征收,因为这可以替代非市场的短期的行政调控措施,使地方政府摆脱对于土地财政的依赖,并提供公共服务使土地升值的激励,同时可以通过累进税率达到财富转移的目的。当然这需要建立在不增加税负总量,并且征税过程必须公开、公平、公正的基础上。而谢国忠先生则认为征收房产税是政府在“关门打狗”:在把地价炒上去之后,土地财政无法延续之际的权宜之计,只是地方政府的又一项敛财手段。谢先生的观点应该说还是代表了一定的民意,尤其是在政府税收高速增长,民众普遍感觉税负过重,而税赋的征收和使用都不那么透明的今天,要说服纳税人再缴纳房产税,是有一定难度的。

但是在中国经济发展到今天,单靠投资驱动和货币政策都已经不足以带动增长,结构性减税已经很有可能成为下一阶段重要的刺激措施。对流通和收入环境的减税,是刺激经济的最有效手段之一,而对于财富(包括房地产)的征税,对于建立现代化的财税制度,也是不可或缺的。因此,对于房产税的普遍征税,不是一个是非问题,而仅仅是一个时机和方式的问题。此时,与其情绪化地对其进行道德性的判断,不如做一些实际的研究和设计,来减少执行时的阻力和困难。北京大学的蔡洪滨教授在财新峰会上提出“推延对于没有支付能力的家庭征税”的建议,就是一个很好的例子。

房产税征收的技术问题,主要体现在以下几个方面:

· 税基的确立

· 房地产的批量评估技术

· 税率的确立

· 具体的征税手段

· 房产税的使用

目前,对于前三个问题我基本上在以往的文章都已经有过详细的讨论。主要结论如下:

· 税基的确立,应该基本上按照房地产(包括土地和建筑)的市场价值。因为房产税是对于财富的征税,而财富的价值应该取决于它的市值,而不是获得财富的成本。这也是美国大多数州和其他大部分发达国家所采用的税基。当然银行在按揭或者评估抵押品的时候,可以采用更加保守的估值法,比如类似德国所采用的建筑成本估值法。

· 批量评估技术,在国际上已经有非常成熟的基于时间和空间的价格模型,应该说在方法上不存在太多问题,主要缺乏的是用于建模可靠的重复交易数据。但是基于中国的大部分住宅都是同质性极高的公寓,同一个楼盘或者小区的交易可以有很高的参考价值。目前,在杭州、深圳已经有了非常完善的批量评估系统;在杭州,评估价格已经被用于校验二手房的申报交易价格,而且两者也日益趋同。

· 就税率的确立问题,北大—林肯土地研究中心在2010年所做的一项研究结果表明“按照现行城镇土地使用税、房产税的税收规模,按照评估价值征收的房地产税税率约为0.877%。如果考虑营业税附加,包括城建税附加和教育费附加,按照营业税0.5%计算,税收规模不变条件下,房地产税税率约为0.881%。”这与美国的平均大约1%的房地产税率非常接近。当然,各个地方政府可以更加公共服务规模的实际需要,采取不同的税率,美国的各州差别最悬殊的在0.2%到2%之间,但大部分州政府的税率都接近1%,足以满足高水平公共服务的需要。

由此可见,房产税的征收,已经是万事俱备,只欠东风。目前剩下的主要问题,就是征收手段了,估计这也是其迟迟不能退出的原因。与收入税可以通过工资代扣不同,也和营业税在交易之后征收相异,房产税一般是每年以家庭为单位征收,而且金额颇大,房主不一定这时有这么多的流动资金可以交税。在美国,这笔税金一般是附在按揭贷款的月付中,由银行代收,并到期也由银行代缴。但对于没有贷款,收入也非常有限的房主(比如已经还清贷款的退休老人),每年的房产税确实还是一笔不小的负担。

蔡洪滨教授所建议的就是对于这样的家庭,可以把房产税累积起来,等到房产进行交易或者馈赠(比如以遗产形式)时再行征收。这样对于房主可以减小其在自住阶段时的负担,而政府也不会损失这笔税务收入。这种征收方法,与美国近二十年来新兴的反向贷款,颇有异曲同工之处。所谓反向贷款,就是由缺乏收入的老人,把房产抵押给银行,由银行每月发放一定金额的养老金,其利息会一直累积,等到老人不再居住自有住房,才需要归还本金和利息。由于每月的“月付”和普通按揭的方向相反,不是由借款人给银行,而是银行给借款人,所以称为“反向”贷款。这样一来,低收入老人的生活压力,就可以由这种金融创新来解决了。

房产税的最后一个问题“如何使用”,对于房产税的征收也是至关重要的。如果不能做到“取之于民,用之于民”,那必然会在征税过程中受到不少的阻力。现在有两种观点,一种认为房产税是对于资源征收的资本税(capital tax),由于富人占有的资源较多,其赋税的百分比应该更高,所以房产税是一种用于支付转移的累进税。另外一种观点认为,房市税是一种用于公共服务的福利税(benefits tax),因为其最终用途是用于公共服务,如果房主付出了房产税,反而享受不到相应的服务,那他们就会“用脚投票”,选择税率较低的城市去居住。应该说,对于自有住房来说,这主要是一种福利税,房主为了享有教育、交通、警察、消防等市政服务,为此付出对等的使用费(user fees),也是合理的。但是其使用一定要公开、透明。对于投资性住房,因为房主是用于获利,房产税可以是一种资本税,并采取累进税率。应该看到,如果对于用于出租的住房,房主一定会把房产税转嫁到租户身上,所以最终的交税人其实是租户,而他们也应该享有同等的市政服务。如果这类投资住房并未用于出租,而是房主用于投机观望的投机品,那无疑是对于资源的极大浪费,可以考虑对这类住房课以空置税,以将其推向市场。

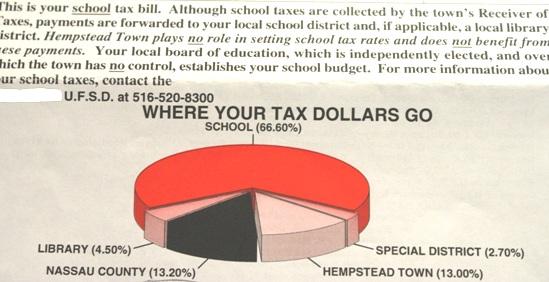

房产税,作为一种高额的直接税,一直受到纳税人极大的关注和监督,所以在发达国家这也成为透明度最高的一种税。在美国的某些州,每个房主每年都会收到州政府的详细账单,里面会列出所交税金的明细项目,精确到每分钱用到什么地方。下面就是一位纳税人晒出的一部分账单,从中可以看出,绝大部分(66.6%)用于教育支出,还有图书馆(4.5%)、县政府(13.2%),市政府(13.0%)。在千夫所指、千目所视之下,要想搞一些猫腻还真不是一件容易的事。如果能够在推出房产税的过程中,增加政府的预算透明度,提高纳税人的公民意识,那无疑是中国推进民主化建设的一大步。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号