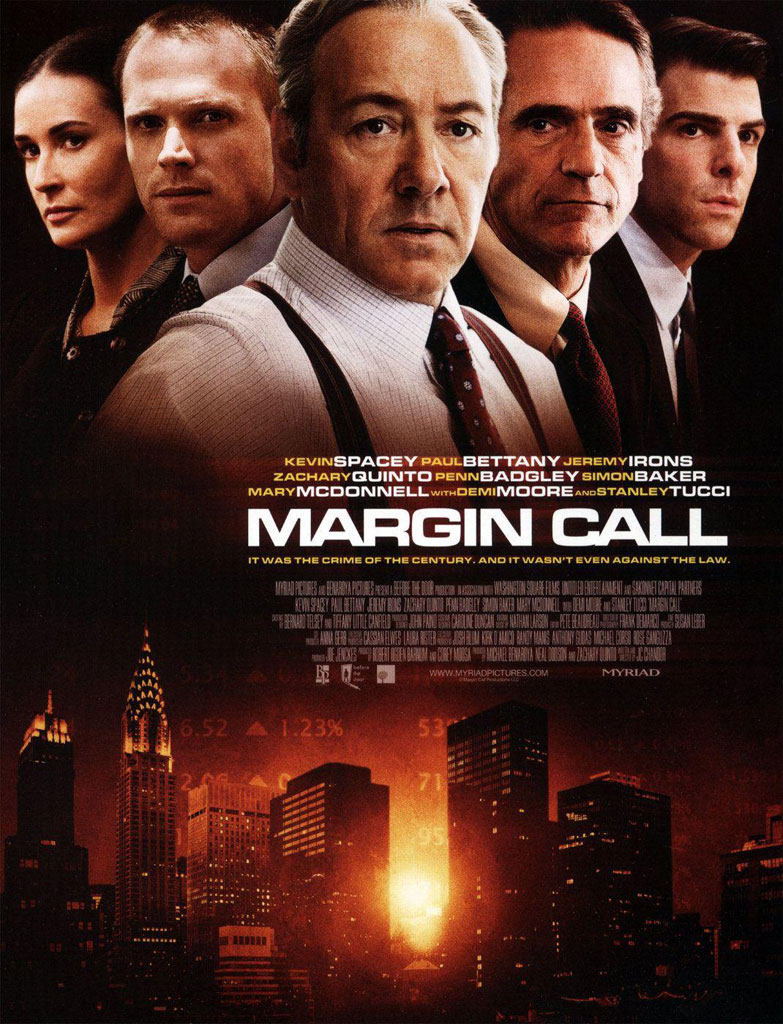

全球金融危机自从2008年以雷曼兄弟的轰然坍塌作为标志而全面爆发以来,已经过去了三年多了,而表现这一自从大萧条之后最大经济危机的电影却屈指可数。值得一提的仅有两部片子:去年的《华尔街:金钱永不眠》(Wall Street: Money Never Sleeps)和最近上映的《利益风暴》(Margin Call)。

两部片子的英文原名都颇有深意,《华尔街:金钱永不眠》直接借用花旗的口号,“花旗永不眠(Citi Never Sleeps)”,一方面是说花旗的机构遍布全球,所以“永不眠”,类似当年的大英“日不落帝国”,另一方面是说花旗的服务24小时开放,想客户所想,急客户所急,当然这第二条就仁者见仁,智者见智了。Margin Call的中文直译叫作“补仓通知”,一般是指在卖空或期货合同未到期时,如果市场价格与投资者的期望背道而驰,在账面损失接近其保证金账户(Margin Account)时,他的经纪人/交易商会打一个电话,要求往保证金账户里增加押金,否则会被强行平仓,那投资者就会几乎损失全部保证金。

(以下有剧透,读者请慎重。)

《利益风暴》中并没有出现真正的Margin Call,电影讲述的是华尔街某大型投行(估计影射的是高盛),在一轮裁员潮之中,被裁掉的风险管理高级主管Stanley Tucci(《美国队长》里的德籍科学家厄斯金博士)把未完成的一个风险估值模型交给了手下的一个分析员Zachary Quinto(美剧《英雄》里的大反角Syler)。在彻夜工作后,他发现,由于公司的MBS(按揭抵押证券)业务买进了大量次贷的Junior Tranche(结构性金融产品中的信用风险最高的一档),进行再包装,但是由于市场需求疲软,所以留着手头尚未打包的次贷债券波动幅度将会产生超过该公司总市值的损失。随后一系列的连夜紧急会议和翌日的Fire Sale (清仓), 都因此随之展开。所以这里的Margin应该是指公司生死存亡的边缘时刻(Margin 的另一含义为“边缘”),而Call显然是指这个模型就像一个Wake Up Call(旅馆里负责唤醒房客的电话),一个结果点醒诸多梦中人。

公司的大头目Jeremy Irons(《虎胆龙威三:纽约大劫案》中的大反角Simon)强迫交易部门的总管Kevin Spacey(呵呵,不用介绍了吧)必须在一天之内把MBS全部清仓,却遭到了Kevin Spacey的强烈反对,因为他认为这会让华尔街上血流成河,客户也再不会回来了,公司也无法长期盈利。他的一句话听上去非常“政治正确”:“我们卖东西给客户,是想让他们再回来买更多。如果我们今天这么做,我们会毁掉这个行业。”( We sell to them because we want them to come back and buy more from us. If we do this, we are destroying the business we are in.)

但是大老板Jeremy Irons可没有这么好心肠,他的座右铭是:“在这行里想赚钱有三件事:比别人快,比别人聪明,或是欺骗。如果我们今天不这么做,我们会毁了这个公司。”(There are three ways to make a living in this business. Be first. Be smarter. Or Cheat. If we do’t do this, there will be no firm left.)

故事的结尾,Kevin Spacey屈服了,丢下了这颗金融原子弹,但是也蒙上了良心上的巨大压力,影片的结尾,他似乎出现了精神崩溃的迹象。

影片的焦点,集中在是否应当把马上就会几乎一钱不值的MBS按照当前的市场价格(6折到98折)卖掉。Kevin Spacey认为这是欺骗,而大老板则认为这是在“公平市场价格(fair market price)” 下的自愿交易。然而,真是这样吗?

我们知道,由于当前金融工程的发展和金融衍生物的泛滥,普通投资者已经很难对复杂的金融资产价格做出准确的估计了,而极大依赖于机构投资者,基金经理,评级机构来进行投资管理,有时甚至直接求助于卖方机构的分析师。在这种情况下,信息严重不对称,所以投资出现巨额损失也就不足为奇了。但是,谁应该对此负责呢?是否要求华尔街“血管里流着道德的血液”就解决问题了呢?

让我们来分析一下,在任何正常交易中,买方都是认为物超所值,价格低于其底线,而卖方都是认为价格高于其底线,所以才能进行交易,而买卖双方都认为自己获利。在卖方垄断的情况下,买方显然获益较少,因为卖方可以收取垄断价格,在完全竞争的情况下,卖方获益较少,因为边际利润为零。

在信息不对称的情况下,有可能只有一方获利,也就是影片中矛盾的所在。信息不对称可能有两种情况,一种是内幕信息(inside information),比如SEC是否会对某公司进行调查,FDA是否会否决某药厂的新药,FCC是否会同意两个公司的并购,总之,任何可能对市场价格带来波动的尚未公开的信息都是内幕信息,基于这种信息的内幕交易是被严格禁止的。当然,应为违反这一规定而锒铛入狱的名人也不在少数,远的有家政女王Martha Steward,近有避险基金经理Raj Rajaratnam。

另外一种信息不对称,来自对于公开信息的不同解读,避险基金巨头John Paulson在2006年通过对市场的基本分析,发现次贷债券存在巨大风险,开始做空次贷,在2007年他亲自精挑细选了数十个风险非常高的BBB级次贷债券,通过高盛和债券发行商ACA Management LLC,发行了臭名昭著的合成抵押债务债券(Synthetic CDO)ABACUS 2007-AC1,其中卖给了德国的一家银行IKB,数月之后,该银行在这一宗交易中损失近1.5亿美元,而Paulson在这笔交易中通过购买信用违约掉期(CDS)几乎净赚10亿美元。(详情参见路透社新闻)

显然Paulson的所作所为,与电影里的描述几乎一模一样,甚至可以说有过之而无不及,因为他并非为了保存自己,而是敏感地发现了市场的定价错误(mis-pricing),并从中渔利。在这项交易被媒体高调披露之后,SEC和美国国会随后进行了调查,但焦点并非关于Paulson是否取得了内幕信息,而是在于高盛是否向客户披露了对手方,因为Paulson的分析完全基于他对债券服务商的公开报表,和对于美国房市的走势判断,他并没有违法,由此也没有一条法律可以剥夺他赚的哪怕是一分钱。

让我们回到电影中的矛盾焦点,很明显,这一交易是在信息不对称的情况下进行的,但是并非内幕信息,所以是完全合法的。Kevin Spacey的妇人之仁,很有可能使公司倒闭,而违背了作为公司管理层的最高职责:最大化股东权益。有可能这与社会福祉有时是有冲突的,但是至少到目前为止,这还是任何公司的基本责任。而且大部分时候,这是使得社会进步的动力:Steve Jobs如果不想让众多的MP3,手机,平板电脑厂商破产,员工失业而不推出Apple的新产品,那么我们就无法享受iPod, iPhone, 和iPad;Amazon如果不想挤垮Borders和Barnes &Noble,那我们可能就没有快捷的图书购物体验。我们还可以举出许许多多的例子,来说明市场是如何不讲道德(amoral, 而非反道德immoral),但是从长期来看促进了社会进步的。

在市场上,谈论道德是苍白无力的,因为市场回报的是效率,而非善心。要求开发商“血管里流着道德的血液”,或是黑掉做空中国概念股的浑水公司网站,都无助于提高市场的效率,甚至促进社会的公平。政府需要做的,是制订并且执行与社会、公司和公民的契约-各项法律,而不是要求开发商讲道德,或是头痛医头,脚疼医脚地搞各种宏观乃至微观调控。对于投资者来说,需要做好自己的功课,好好了解报表之后的真相,而不是指责别人来做空自己投资的股票,因为做空者肯定好好做了他们的功课,否则同样会受到市场的惩罚。

还有一个小插曲,在美国国会的听证会上,据说有一位议员质问John Paulson,“Paulson先生,你赚了如此多的钱,而许多家庭却要失去他们的住宅,许多公司不得不破产,许多雇员失去工作,你就不觉得问心有愧吗?”

我不知道Paulson是如何回答的,但是我可以帮他拟一条回答如下,“议员先生,如果我知道我可以合法地赚这样一笔钱而不去做,那我对于我的股东及合伙人才是真正问心有愧。”

(2011.11.27)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号