陈剑:疫情经济观察(一):居民消费类贷款受到疫情严重影响

王友智 上海和逸信息科技服务有限公司

陈剑 信风科技创始人兼CEO,财新智库高级顾问

摘要:本文通过分析CNABS平台上400单消费类信贷ABS的6985份偿付报告,考察了主要信用风险指标在2018年1月到2020年2月间的变化。结果表明,早期信用指标均在2020年1-2月出现了严重的恶化。如果借款人的经济状况不能迅速改善,催收机构不能迅速有效复工,那么资产池的恶化将继续持续。

目录

一. 背景介绍

二. 逾期率

三. 逾期转化率

四. 早偿率/违约率

五. 结论

背景介绍

在MSCI最近发表的一篇研究文章《新冠疫情将如何影响中国消费类ABS市场》中,作者提出:

- 由于借款人收入减少、催收工作滞后以及借款人将储备现金优先于偿还债务,COVID-19疫情严重打击了中国经济,可能导致各类消费贷款首次逾期率大幅上升;连续逾期率严重恶化;以及早偿率显著下降。

- 影响可能因资产类别和证券而异。住房抵押贷款支持证券(RMBS)可能更具弹性,而无抵押的一般消费贷款可能受到最严重的打击。

- 形势是否会好转,取决于各种变数:疫情何时结束,正常的经济秩序何时恢复;政府刺激经济的努力是否有效;贷款服务商恢复工作的效率等。

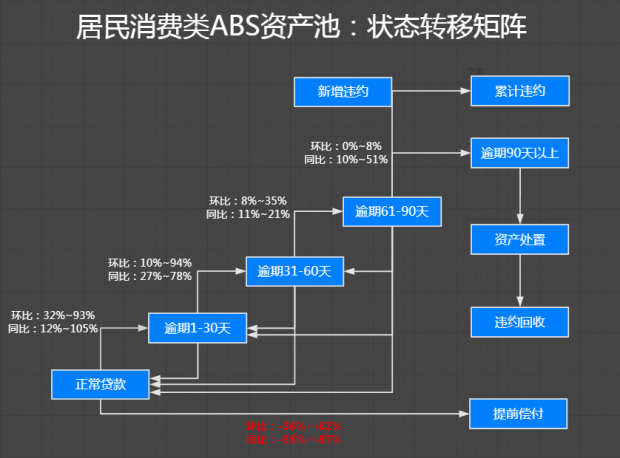

由于当时2月份的贷款偿付数据尚未披露,所以上文对于逾期率、连续逾期率(逾期转化率)、早偿率的预测基本属于定性的判断。在本文中,我们收集了400单消费类信贷ABS(153单Auto ABS, 38单信用卡分期ABS, 39单消费贷款ABS, 170单RMBS)的6985份偿付报告,主要考察了上述指标在2018年1月到2020年2月间的变化。结果表明,各项指标均在2020年2月出现了严重的恶化:首次逾期率同比上升幅度在12%-105%;连续逾期率(逾期转化率)同比上升幅度在27%-78%和11%-21%;新增违约率同比上升10%-51%;早偿率同比下降55%-97%。下图简要描述了各类指标的恶化程度。

下面我们分别从逾期率、逾期转化率、早偿率\违约率三方面分别讨论各类ABS的资产表现。

逾期率

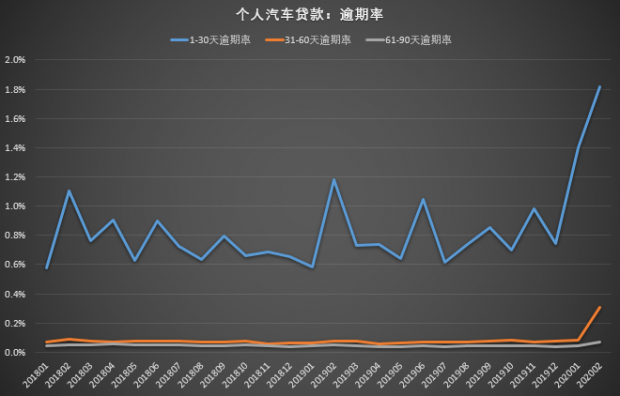

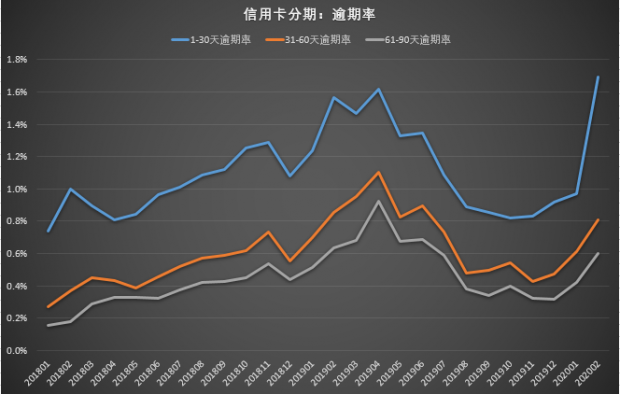

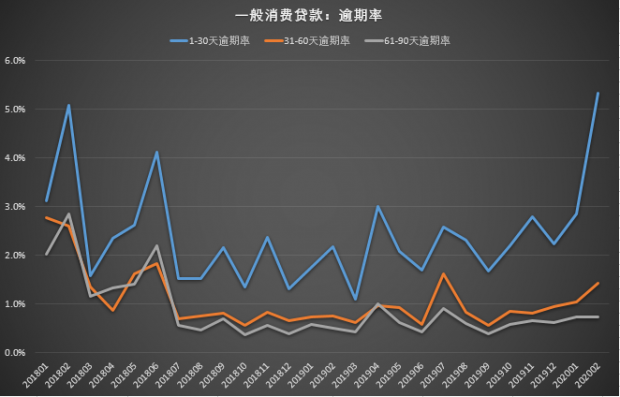

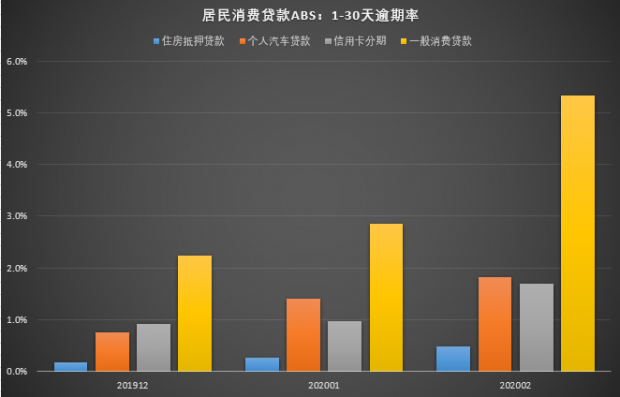

自2018年1月至2020年2月,住房抵押贷款,个人汽车贷款和个人消费贷款(细分为信用卡分期和一般消费贷款)三类信贷ABS的资产池逾期表现情况如下:

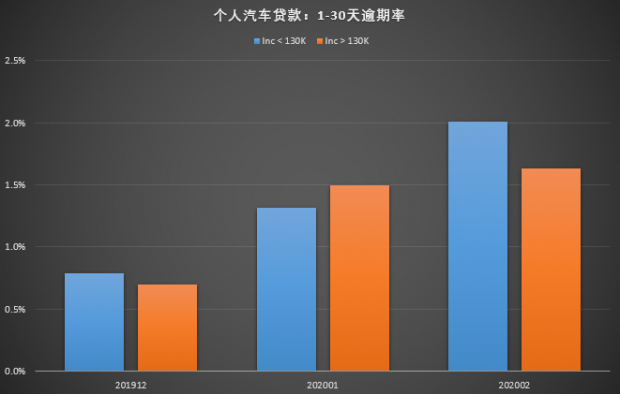

截止2020年2月,各资产类型产品的各项逾期率在近期均有所上升,且在春节(2020年1月)后仍处于快速上升阶段,与历史同期春节后逾期率回落(2018年2月-3月,2019年2月-3月)的情况明显不同。各资产类型产品的的1-30天逾期率均处于历史高位,环比增长分别为78%,32%,72%和103%。其中绝对增长幅度最大的是一般消费贷款,最小的是RMBS,信用卡分期与个人汽车贷款居中,与MSCI文章中的预测一致。

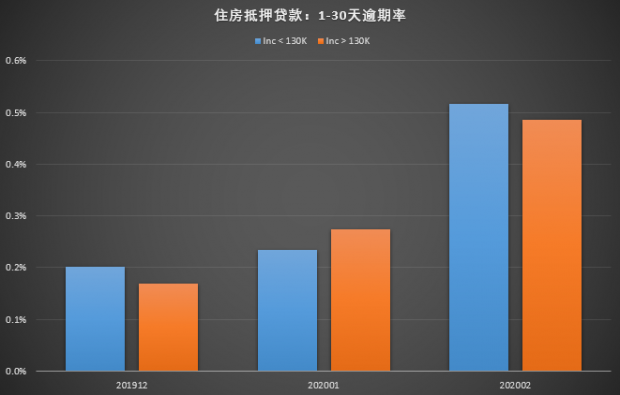

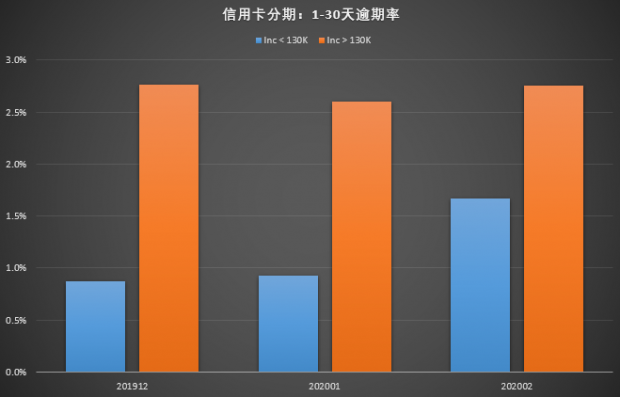

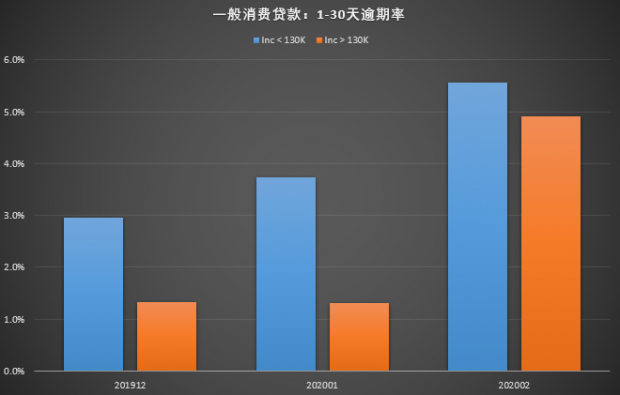

考察不同收入借款人的1-30天逾期率,我们发现,对于较低收入(家庭年收入少于13万)的借款人,疫情的影响明显要高于较高收入的借款人。

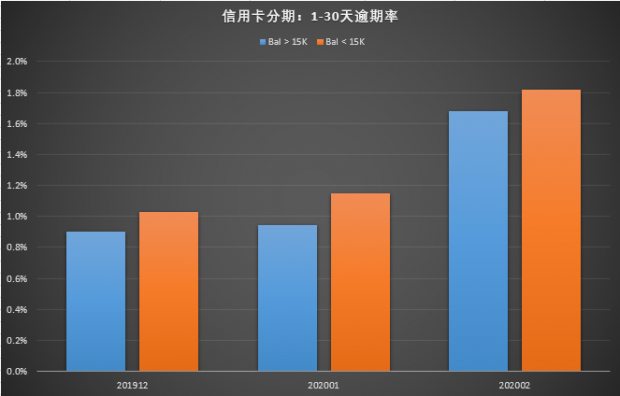

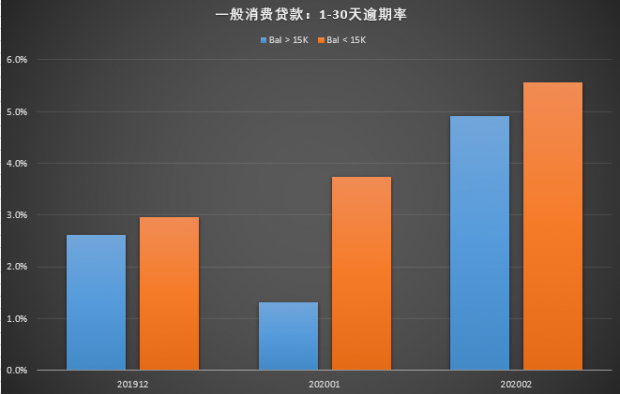

同时,我们还考察了一般消费贷款和信用卡分期平均本金余额低于1.5万元的资产池。相比本金余额较高的资产池,这类资产池1-30天逾期率的上升幅度较高。这说明借贷金额较小的借款人受疫情影响反而较大,这也和MSCI文中的预测一致:这些借贷金额较小,利息较高的借款人属于流动性极度缺失的人群,非常容易受外界冲击而无法还款。

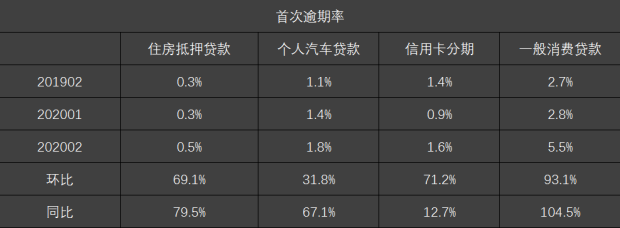

考察首次逾期率(正常贷款转化为首次逾期的概率),我们还可以发现:虽然个人汽车贷款和信用卡分期的绝对增幅比住房抵押贷款高,但住房抵押贷款资产池首次逾期率的同比相对增幅(79.5%)仅次于一般消费贷款(104.5%),高于汽车贷款的同比增幅(67.1%)和信用卡(12.7%)。这也非常值得投资人注意。

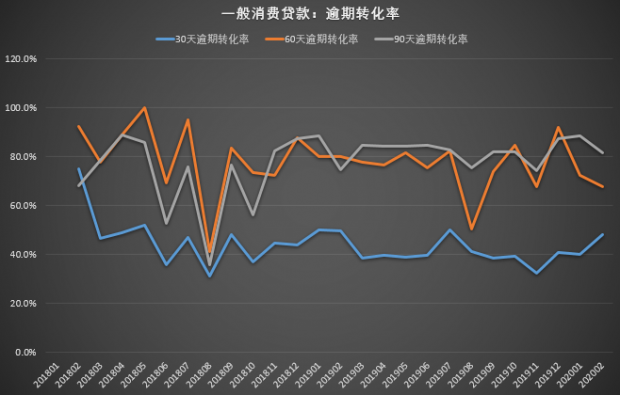

逾期转化率

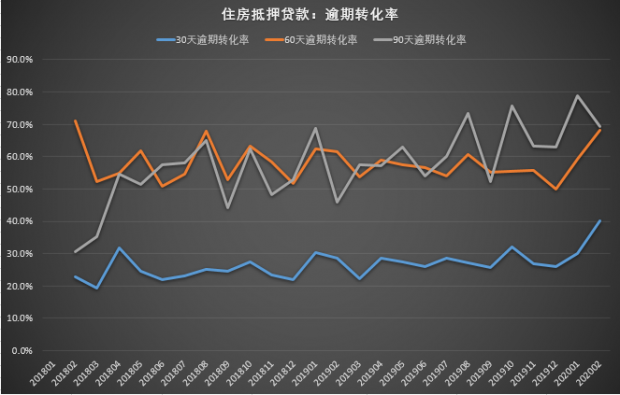

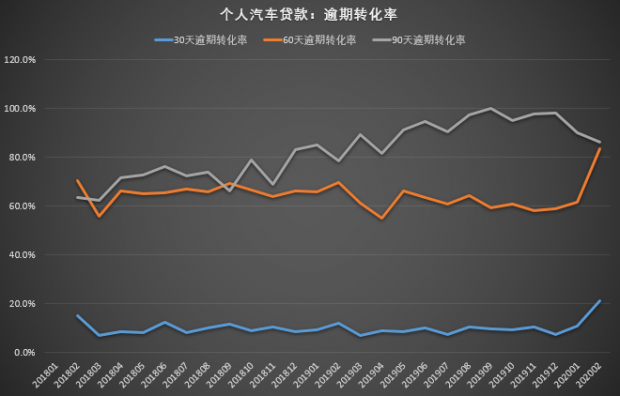

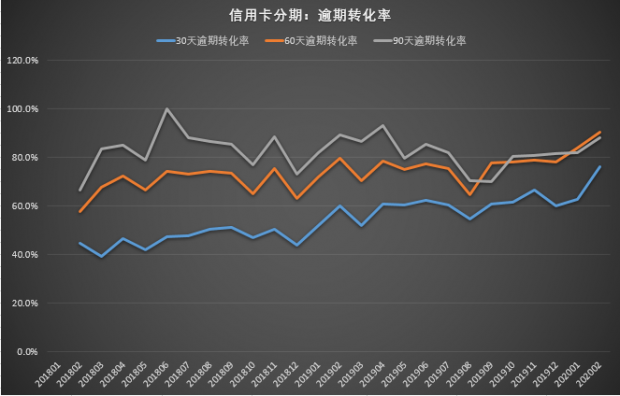

自2018年2月至2020年2月,住房抵押贷款,个人汽车贷款,个人消费贷款(细分为信用卡分期和一般消费贷款)三类信贷ABS的资产池各项逾期转化率表现情况如下(30天逾期转化率指逾期1-30天贷款转化为逾期31-60天贷款的概率,60天和90天逾期转化率依次类推):

截止2020年2月,住房抵押贷款,个人汽车贷款,信用卡分期和一般消费贷款的30天逾期转化率均值分别为27%,10%,58%和46%。且各资产类型产品的30天逾期转化率均有明显上升趋势。这一方面说明了逾期借款人还款的意愿和能力都在减低,另外一方面也说明由于不少催收机构尚未复工,催收效率大大降低。

早偿率/违约率

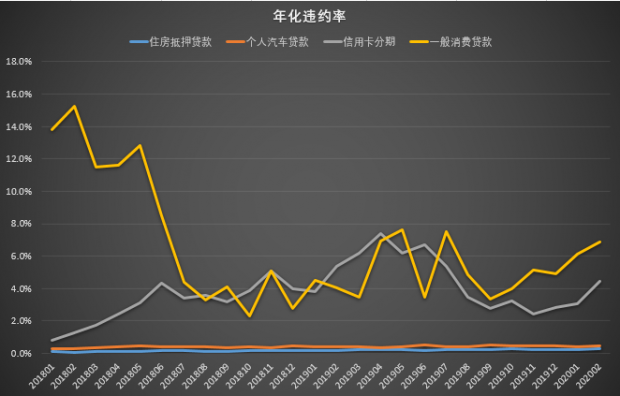

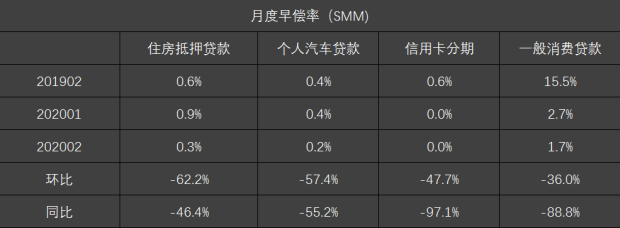

自2018年1月至2020年2月,住房抵押贷款,个人汽车贷款,个人消费贷款(细分为信用卡分期和一般消费贷款)三类信贷ABS的资产池年化早偿率和年化违约率表现情况如下:

截止2020年2月,住房抵押贷款和个人汽车贷款的年化违约率CDR基本保持平稳,信用卡分期和一般消费贷款的年化违约率CDR近期有上升趋势。由于实际违约定义一般是逾期90+以上,所以疫情对于违约率的影响还需要一段时间才能从违约数据中体现出来。各资产类型产品的年化早偿率CPR在春节(2020年1月)后仍在持续下降,且已处于历史低位。

考察月度早偿率(SMM)的同比变化,下降幅度在55%到97%之间,表明借款人囤积现金的意愿优先于偿付债务。这一方面会延长ABS的久期,增加市场风险,同时本金下降幅度也会减低,增加违约风险和违约损失率(Loss Given Default)。

结论

综上所述,新冠疫情给中国消费类ABS的底层资产的负面影响是前所未有的,尤其是首次逾期的增长和早偿的下降,幅度都是空前的。虽然现在还不能断言违约率也会出现类似的上升,但是如果借款人的经济状况不能迅速改善,催收机构不能迅速有效复工,那么资产池的恶化将继续持续。分析三月份和四月份的数据将十分重要。

目前疫情在中国范围内已经被控制,紧密关注今后各类消费类ABS底层资产的表现,除了可以看出消费者的经济状况,也可以间接得出受疫情冲击后实体经济复苏的情况。

新型冠状病毒疫情欧美爆发,情况比中国还严重得多。欧美绝大多数消费贷在证券化产品中。用本文的方法,分析海外这类产品基础资产的表现,可以推导出疫情对各个国家实体经济的冲击。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号