美国结构化金融业界年会记录之三:

美国住房租赁ABS市场现状

陈剑

拉斯维加斯,2019

摘要:美国的租赁ABS市场依然由政策性住房金融机构房地美及房利美主导,住房抵押证券化市场规模较小的房地美在此领域异军突起,已经成为行业领头人及标准制定者。

这次在近八千人的参会人员中,来自房地美的代表团并不算很大,大约三十多人,但是却成为多场演讲的焦点。房地美的代表也参加了多场圆桌论坛,其中就包括我的前同事Kevin Palmer,Michael Reynolds,现在都在负责房地美的信用风险转销业务(Credit Risk Transfer Deals)。至于曾经在房地美工作过,后来又去了各家大型机构从事ABS业务的人员,那就更加数不胜数了。

房地美,虽然成立较晚,在住房抵押证券化市场相对于房利美(2.7万亿美元)规模较小(1.7万亿美元),甚至已经被完全为政府机构的吉利美(1.9万亿美元)超过。但是,房利美的金融创新,在这三家之中一直都是比较领先的。这可能与企业的文化相关:我在房利美工作的任务,正好是金融危机之后,负责重构住房抵押贷款的信用风险模型框架,当时内部花了极大的精力,完全革命化地重新建立了新的信用风险模型,而且受到了来自公司负责风险及模型团队的资深副总裁的高度肯定。房地美的高层,较多都拥有博士学位,包括CEO在内,因此比较重视深入的学术研究,进行量化为主导的金融创新。后来这个思路也被我带到为吉利美的信用风险模型设计中去,并且由于每年为国会提供公开的风险模型精算报告,也慢慢成为了行业内的广为接受的模型框架。

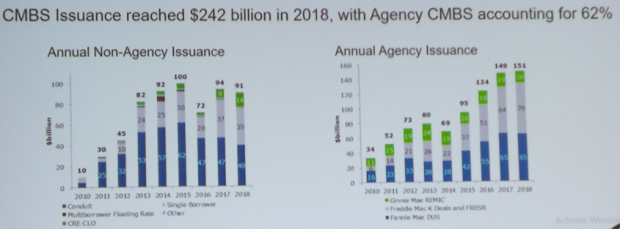

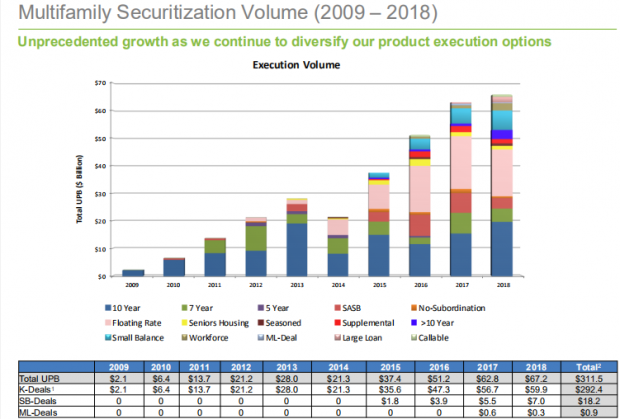

房地美在租赁住房ABS方面一直较为领先。从下图中,我们可以看出在2018年美国的全部2420亿美元CMBS发行中,来自政策性住房金融机构(也就是房利美、房地美、吉利美)的Agency CMBS占比为62%,而且全部为多户住宅Multi-Family CMBS,也就是长租公寓类CMBS,远远超过其他各类商业房地产(写字楼,零售商业,工业地产等)。在1510亿美元的总发行量中,房地美K-Deal占了700亿,房利美的DUS占了650亿,吉利美占160亿。房地美的CMBS负责人David Brickman最近也因为他的杰出贡献,升任房地美的CEO。

(数据来源:SFIG Vegas 2019)

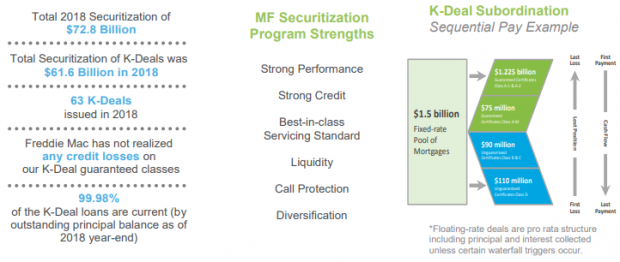

下面我们来解释一下什么是K-Deal:K-Deal是房地美发行的,标准化的,具有优先、劣后分层结构的长租公寓类商业地产抵押支持证券(CMBS)。之所以称为K-Deal,由下图可以看出,其资产池是同质性的租赁类商业房地产贷款,但是债券端做了结构化设计,分为有房地美担保的优先债券和无房地美担保的劣后债券。在这个例子中,总共15亿美元的抵押贷款资产池,切出来12.25亿的A-1和A-2(久期不同,优先一致);0.75亿的夹层A-M(担保等级比A-1,A-2要低);0.9亿的B和C,以及1.1亿的权益级D类债券。总共这个结构化产品有87.7%的优先级,以及13.3%的劣后级。K这个字母,形象地表示了这个资产证券化产品的结构。

(数据来源:房地美)

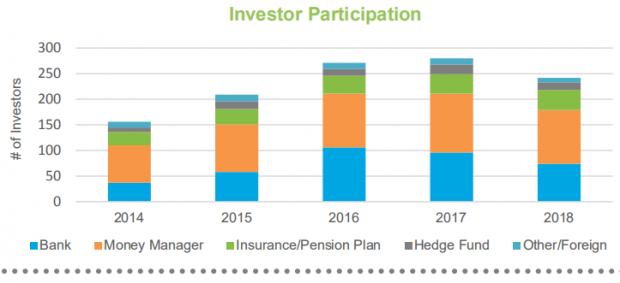

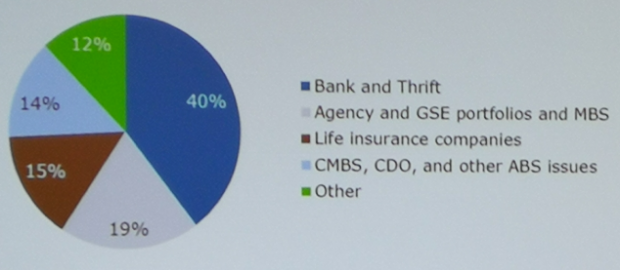

这种结构化可以把优先级债券销售给风险偏好较低的投资人(比如保险公司,养老基金等),劣后级债券销售给风险偏好较高的对冲基金类投资人。从下图中我们可以看出,投资优先级的机构投资人中除了银行,保险,养老基金,还有很大一类是货币基金。这在中国几乎是不可想象的,因为中国的ABS债券的流动性非常低,而货币基金的基本要求就是流动性要非常高,一般他们连股票都是不碰的,只做国债,Agency MBS,商业票据等。这说明房地美的K-Deal的优先级债券在市场上有着非常高的流动性,与Agency MBS相差无几。

(数据来源:房地美)

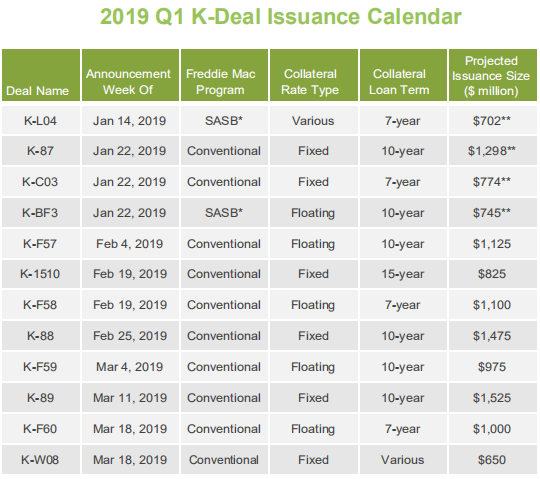

房地美通过K-Deal,为租赁住房提供贷款支持。这些贷款,一般是5年、7年、10年、15年、20年的商业抵押贷款(Commercial Mortgage),其中以7年和10年居多。从下图中,我们可以看出,K-Deals基本可以“批量化生产”-其资产证券化的发行通常只需要2-3个月时间,并已经形成了标准化的“流水作业”。在这份2019年1月准备的发行计划书中,排期已经排到了3月底。这种提前计划对于市场的正面影响是不言而喻的:投资人可以从容准备资金,准备报价,而众多的机构投资人也保证了K-Deal CMBS的顺利发行,并保持其优先级的利率一直处于低位,从而给住房租赁市场提供长期、稳定、低廉的融资支持,而这些都是目前中国的长租公寓市场所缺乏的。

(数据来源:房地美)

K-Deal CMBS之所以能够成规模地,像流水线一样地发行的特色是在证券发行早期即引入潜在的次级投资人。这些投资人通常由具备风险识别能力的对冲基金组成,他们会对资产池会进行尽调并提出入池建议。正是如此,一方面,K-Deals得以规模化的发展(2009年该产品推出时发行规模仅仅为21亿美元,但到2018年全年发行规模已达599亿美元)。截至2018年总发行量为2924亿美元。另一方面,由于严格的贷款和入池标准,基础资产的表现相当优秀,总不良率低于万分之二,2018年的新入池资产不良率为0。

(数据来源:房地美)

租赁住房在在整个商业房地产市场中占比虽然较大,但并没有在CMBS市场上的压倒性优势。比如,2018Q3全部3.32万亿美元的商业房地产债权中,长租公寓债权约为1.33万亿,占比大约40%。但是为什么在CMBS的市场上占比如此之大呢?这是由长租公寓的稳定现金流导致的。在美国,大约有三分之一的家庭是租房居住的,而且在金融危机之后,这个数字持续上升,由31%上升到近年的36%左右,而且非常稳定。

(数据来源:SFIG Vegas 2019)

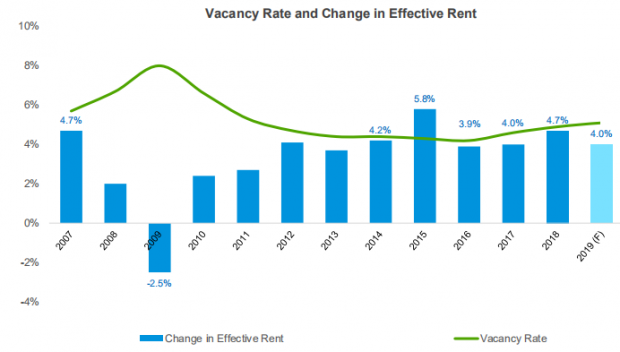

租赁市场的空置率一直保持在低位4%左右,而租金近年来也稳步上涨,每年幅度在3%-4%左右,租金现金流是非常稳定的。相比于其他的商业房地产,比如零售,写字楼,旅游,工业等,住房租赁是与经济周期相关性最弱的一类,因此,其长期、稳定、逆周期的现金流最适合做成资产证券化的底层资产。

(数据来源:美国统计署)

但是,为什么中国的以长租公寓为底层资产的CMBS无法做大规模呢?据统计,从2017年至2018年上半年,以长租公寓为底层资产发行的资产证券化产品仅占房地产资产证券化产品的不到 5%,而且做法非常芜杂,包括收费收益权ABS、CMBS、类 REITs等等。像这样的做法,是很难做大规模的,而且也难以为长租公寓企业提供长期、稳定、低廉的融资支持。

工欲善其事,必先利其器。要积极推动住房租赁市场的建设,做好长租公寓的融资支持,就必须先做好顶层设计,尤其是金融体系的顶层设计,简单的让各家长租公寓企业尝试自己的资产证券化模式必定是事倍功半。

他山之石,可以攻玉。美国的政策性住房金融机构房地美在过去十年所探索出来的这条长租公寓ABS融资的成功经验,或许可以给我们提供一些参考:成立专门机构;制定行业标准;引入社会资本;针对多层次资本市场进行结构化设计;引入政府信用担保确保优先级债券的低融资成本;不断尝试,提高市场的透明度和标准化;最后导致具有良好流动性的二级市场。

大约四分之一强的K-Deal投资人是美国之外的投资人,也就是说为数不少的外国资本在通过购买CMBS支持美国的住房租赁市场,但是对于中国的长租公寓市场来说,以ABS方式提供的资金支持几乎为零,比澳大利亚,加拿大,英国,新加坡都要低。这个现象值得我们深思:为什么我们的经济早就是世界第二,债券市场规模也是全球第二,ABS试点也将近十五年了,作为重要直接融资手段的ABS市场还是这么缺乏标准化和流动性,还是这么难以被国际资本市场接受?虎兕出于柙,龟玉毁于椟中,谁之过也?

亡羊补牢,犹未为晚。希望本文能够为中国ABS市场的国际化提供一点微末的推动。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号