在这个系列的最后一篇文章中,我们来谈谈评级机构和内评系统的未来。

不过在此之前,让我们先看看在历史上,评级公司是怎样抓住机遇,做大做强的;而内评系统又是如何成为国际大型金融机构不可或缺的组成。

美国的三大评级机构,诞生于1909-1916年间,正好赶上美国经济大发展的“进步时代”,不但铁路债券市场远超包括欧洲在内的其他国家,由铁路带动的制造业以及公共事业也开始大量发行债券。同时收入和财富的增长也促进了债券投资人的增加,广大的新的债券投资人群体迫切需要由评级公司提供的投资指导。一战之后,美国取代英国,成为世界经济的火车头和世界金融中心,大量发行的政府债券促使穆迪在1919年进入政府债券评级市场。随后是“咆哮的二十年代”,随着美国政府逐步付清大战时发行的债券,资本持续寻找新的债券投资机会,世界上许多地方出现了金融动荡,而美国的债券市场却持续繁荣,投资人更加需要评级机构来为五花八门的债券提供评级服务,而评级公司也没有辜负投资人的期望,声誉日渐高涨。美国的监管机构也把机构评级纳入其监管体系。

60年之后,历史又一次重演,或者如马克吐温所说,又踩在了同样的韵脚上:一战和金本位体系的角色这次由冷战和布雷顿森林体系来扮演。自由浮动的汇率和利率带来了资本的自由流动,及金融的全球化。全球战后经济的繁荣增加了各国的债券投资人群体,而欧洲美元(Eurodollar)市场和石油输出国组织(OPEC)的成立改变了全球的资本分布。越来越多的主权国家,私营企业进入债券发行市场。国际货币基金组织(IMF)扮演了以前美联储的角色,与其他监管机构一起把机构评级纳入国际金融监管体系。评级公司又迎来了一次发展的黄金时代。在一份关于评级机构的报告中提到:

“1975年,600只新债券获得评级,使得有评级的存续公司债券数量增加至5,500只。 而在2000年,仅仅穆迪就对美国2万名公共和私营债券发行人以及约1,200名非美国公司和主权国家的债券发行人进行了评级; 标准普尔在每个类别中的占比略低。 穆迪利率为价值5万亿美元的债券进行评级; 标准普尔为2万亿美元债券进行评级。

因此,穆迪和标准普尔在全球评级政府和公司债务方面占据主导地位。”

同时,评级公司的业务模式在60年间也发生了巨大的变化。从1909年到1970年代,评级公司的主要收入还是从向投资人出售订阅的评级报告而来;但从1970年代开始,主要的收入由投资人及订阅机构转为债券发行人。这就造成了我们在第二篇文章中所提到的问题:到底是投资人付费,并且获得投资的专业意见;还是发行人付费,以购买评级?有的经济学家认为评级机构实际上是拿着政府牌照,从事监管许可的出售,因为监管要求投资人必须购买有评级的债券。而美国证券交易委员会(SEC)确实在1975年把穆迪公司、标准普尔、惠誉国这三大评级公司认定为“全国认定的评级组织”(NRSRO, Nationally Recognized Statistical Rating Organization)。不无巧合的是,评级公司也是在这个时间段转变了收费结构。

在2006-2008年的次贷危机及随后的全球金融危机中,评级公司损失惨重,不但原来利润丰厚的私营资产支持证券(Private Label Securities/PLS,包括次贷/Subprime,次优/Alt-A,超大/Jumbo, 商业房地产按揭支持证券/CMBS)的发行业务几乎一夜之间全部干涸,评级机构原有的声誉也大受影响。三大评级公司都陷入了与美国联邦政府及州政府旷日持久的诉讼中。2015年,标准普尔同意支付13.75亿美元用于解决美国司法部主导的一起诉讼,该诉讼称标普的评级分支曾在金融危机前的几年里通过发布虚高的评级来欺骗投资者。而穆迪最后同意支付8.638亿美元的费用,与美国司法部和美国21个州和哥伦比亚特区的总检察长达成协议,以解决所有未决和潜在的与穆迪评级分支(Moody’s Investor Services/MIS)在金融危机时代给某些结构性金融产品评级时可能存在的不当行为。

在危险来临之时,同时也存在着机遇。穆迪的评级业务虽然在金融危机中受到重大打击,但穆迪的另外一家子公司,穆迪分析却在金融危机之后的十年间做的风生水起。穆迪分析是2007年成立的穆迪公司的子公司,专注于非评级活:信贷分析,绩效管理,财务建模,结构化分析和财务风险管理相关的经济研究,还提供软件和咨询服务,包括专有经济模型和软件工具,以及金融服务行业的专业培训,尤其是风险管理认证。穆迪分析是在数次大规模并购之后迅速壮大的,其并购对象包括著名的由三位大学教授创建的KMV,专门从事宏观经济预测的,量化金融软件商-华尔街分析,以及风险咨询,教育,培训机构。

在金融危机之后,金融机构对于风险分析软件、数据、模型、咨询、培训服务都大为增加,而穆迪分析正好抓住了这个迅速增长的市场。在2017年穆迪公司财务报表中显示,穆迪分析的收入已经占到穆迪总收入的34%,而这一部门的收入增长率也达到惊人的32%,其中研究、数据、分析业务的收入预计在2018年将增长约40%。

而标普最近的一则收购震动了华尔街和硅谷,2018年3月7日,美国智能投研先行者Kensho被标普全球(S&P GLOBAL)以现金加股票的方式作价5.5亿美元收购,这也创造了迄今为止华尔街最大规模的人工智能公司收购交易。Kensho的自我定位是数据分析与机器学习公司,为金融、国家安全、医疗健康行业解决分析问题。其中,它在金融领域的成就更广为人所知。旗下拥有一款名为Warren分析软件,主要利用大数据和机器学习,将数据、信息、决策进行智能整合,并实现数据之间的智能化关联,从而提高投资者工作效率和投资能力。

规模最大的一次AI公司收购,不是发生在硅谷而是在华尔街,震动了两大行业。业内对此的评价大多是这是一桩双赢的收购案。标普全球是世界上最大的评级机构之一,为全球资本、商品市场提供独立评级、数据分析服务。2017年度财报显示,标普全球全年营业收入增长7%至60.6亿美元,而净利润下降29%至15亿美元。对于标普的传统业务,前景不容乐观,而Kensho的加入将会带来更强的技术能力,提高用户体验,以及内部运营效率。

对于Kensho而言,标普的关系网络与数据将帮助它更好地发展。标普拥有强大的的关系网络以及销售能力,能够低成本地将Kensho推广到一个新的用户群体。此外,标普积淀着大量的金融数据,Kensho AI 将获得一个全新的信息库,而大数据对于人工智能发展的重要性已经无需多言。

由穆迪和标普的发展看来,他们的评级业务还会依然保持,但是两家公司都已经把眼光放到了给提供金融机构提供分析、数据、研究、预测、培训等非评级服务,甚至直接提供风险管理系统的综合解决方案及实施。换言之,他们不但要做外评,也要做内评的外包服务。那么对于金融机构的内评团队,应该如何应对呢?

首先,我们需要看看,内评、外评,到底是敌是友?

在电影《教父》中,有一句经典台词, “离你的朋友近些,但离你的敌人要更近。”这句话有两层含义:首先,你必须和你的敌人保持近距离,这样才能更加了解他;其次,只有了解他,你才能战胜他。

对于内评团队来说,首先要意识到:外评是不可替代的,而内评是可以替代的(通过更换团队,或者外包内评系统来做到)。所以,内评存在的意义,就是要比外评做得更好。这容易吗?不容易。以穆迪为例,在全球41个国家有近1.2万名雇员。没有哪个机构,能够承受这么大规模的内评团队。所以想在所有被评级的资产类别上全面超过评级机构,是非常困难的。

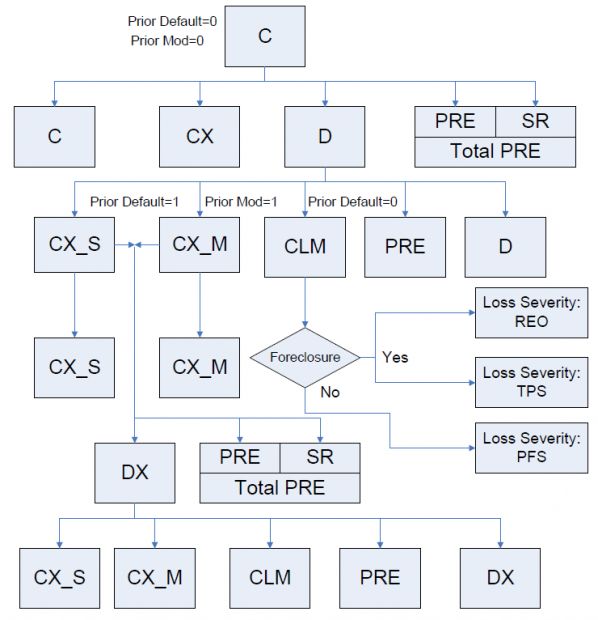

但是比外评做得更好,从某种意义上来说,也并不难,关键在做到专而精。就以笔者在2012-2015年间为美国联邦住房管理局(FHA)的1.3万亿美元互助房贷保险基金(MMI Fund)的精算评估(类似内评系统)为例,光是违约模型,就需要开发出48种子模型。即使是以穆迪的模型能力,也很难做到如此细致。

图2:安富金融工程集团为FHA贷款开发的违约模型结构(2014年)

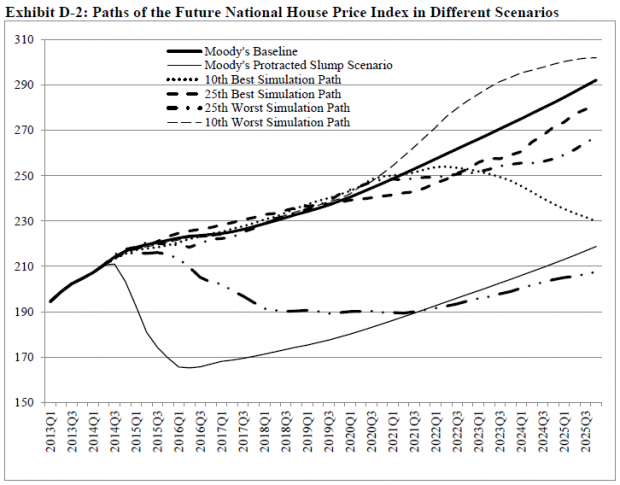

但是内评、外评,并非绝对的竞争关系,也存在着合作及互为补充的联系。在为以上提到的内评模型进行宏观预测时,我们也用到了穆迪分析旗下的提供的利率及房价预测,作为参考。

图3:安富金融工程集团采用的房价预测(包括穆迪提供的两个场景,2014年)

所以对于内评团队来说,外评是无法逃避的存在,只有和外评处理好既竞争又合作的关系,才能在机构内部体现自己的价值。而要做到这一点,必须了解以下几点:

l 评级机构能为我的机构做什么评级?不能做什么评级?

l 内评在哪些方面比外评更有优势?

l 评级机构除了评级,能不能为内评提供其他服务?

评级技术从定性分析开始,成熟于定量模型,而现在人工智能正在带来新的算法挑战,区块链技术也可能改变基础信用数据的收集。技术变革之风已经吹起,金融业态变化在即,作为庞然大物的评级公司早早布局,而作为金融中介的内部服务部门的内评团队,如果不更加迅速地进化,那么被淘汰,或者随着传统金融业而衰败,也是指日可待的事。同时,我们还要看到,出于成本和效率的考虑,由独立第三方机构提供的内评系统应该会占有越来越重要的地位。

另外,值得评级公司、内评团队、第三方机构考虑的几个问题就是:金融科技将如何改变传统的评级方法:

l 大数据是否将改变传统金融数据的重要性?

l 深度学习神经网络是否比传统的计量经济学回归模型更有优势?

l 区块链使得信用交易数据的维度,真实性都有了新的提升,对于传统的评级模型而言,新数据的加入会导致量的改变,还是质的飞跃?

大数据、人工智能、区块链等新技术将如何改变传统的信用评级,我们只能预测,无法断言。 有诗为证:

信用风险数百年,内评外评战烽烟。

定性计量犹未定,金融科技又争先。

沉舟侧畔千帆影,病树前头万木天。

不畏浮云遮望眼,心中无尘可耕田。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号