上一篇文章“为什么要使用内评”中,我们提到金融机构使用内评的主要原因是:

一、外部评级不可靠;

二、节约监管资本;

三、外评机构不覆盖;

四、外评指标不适用;

那么,当机构决定使用内评系统时,需要注意哪些事项呢?下面我们就来谈谈典型的美国金融机构的信用风险内评系统是如何建设的。

团队建设

在较大型的金融机构里,都有数十人的模型团队,多的团队可以达到数百人,一般包括以下专业的人士(基本要求博士以上学位):

l 经济学家、计量经济学家、金融经济学家

l 统计学家、数学家、数据科学家

l 物理学家及其他量化专业人士

另外,还需要配备以下辅助人员:

l 数据分析师

l 商业分析师

l IT工程师

模型团队一般分为几大部门:

一、量化金融模型团队,负责以下产品

1.利率及相关衍生品

2.股票及相关衍生品

3.外汇及相关衍生品

4.大宗商品及相关衍生品

二、信用分析评级团队

1.公司信用分析

(1)规模以上企业

(2)中小企业

2.消费者信用分析

(1)房贷

(2)车贷

(3)信用卡

(4)学生贷款

三、宏观经济团队

1.房价、房租

2.就业、失业率

3.通货膨胀等

四、数据团队

五、IT开发团队

六、IT运维团队

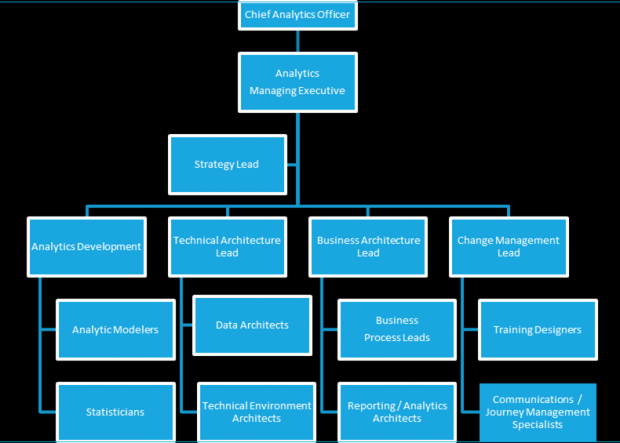

模型团队的组织结构一般有两种。一种是中心化的,也就是把所有以上部门都放在同一个大的部门之下,比如下图所示:模型开发,数据架构,商业架构,产品运维都在首席模型官之下。这样的好处是资源可以统筹安排,避免二次开发或者模型冲突。切不可小看模型冲突,需知在几万人的模型机构里,类似的模型可以被重复开发数十次甚至数百次。在金融危机之中,美国的监管机构曾经要求每家金融机构报告对于雷曼兄弟的敞口,高盛由于模型管理统一有效,在一天之内即计算出来,而有的投资银行花了数月的功夫也没算清楚,这都是因为模型管理的问题。

图1:中心化的模型团队

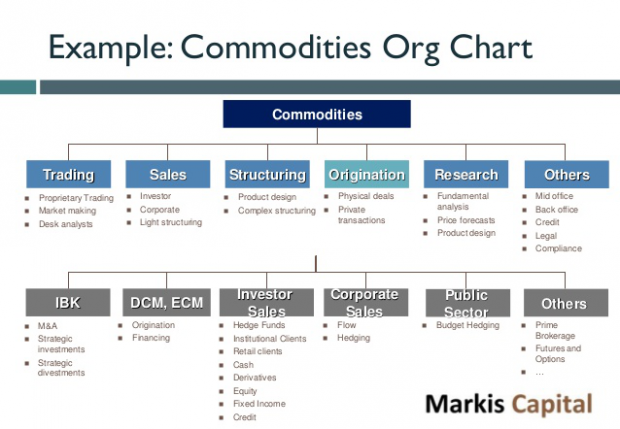

而中心化管理的坏处也显而易见,那就是模型团队离实际业务部门过远,不利于给前台人员提供决策支持。因此在实践中,往往也存在着第二种模式,就是把对应的模型团队直接嵌入业务部门。比如在下图中,我们可以看到,商品及相关衍生品的研究团队(包括预测和产品设计)就直接放置在大宗商品部门里面。但这样的弊病也很明显,这个团队的预测和公司的宏观预测是否一致,定价时采用的利率模型是否统一?都无法得到保证。

图2:嵌入业务部门的模型团队

一般来说,公司的高层喜欢前一种模式,便于管理和控制风险,而业务部门偏爱第二种模式,便于为商务决策提供支持。因此,模型团队的归属往往在高层和业务部门的拉锯战中来来回回被重组,笔者就曾经经历过不下四五次。而最终的妥协方案往往是模型团队同时向首席模型官及业务部门主管汇报,也就是国内常说的“两个婆婆”。不过这样也会存在问题,但我们就不详细展开了。下面我们集中谈谈信用风险团队的日常工作——模型开发。

信用风险模型开发

信用风险评级模型的开发大体上可以分为三类:

一、单一主体评级

二、结构化产品评级

三、信用衍生品评级

下面我们就循着由易到难的顺序,一一解说。

一、单一主体信用评级

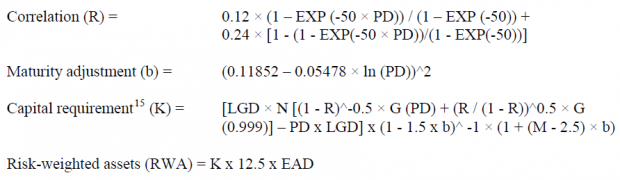

单一主体信用评级模型虽然最简单,但是也必须涵盖PD、LGD、EAD、Maturity等风险子模型,比如在下图中,加拿大金融机构管理局公布的RWA计算公式中,就明确规定了如何利用这些指标计算风险加权资产。

图3:加拿大金融机构管理局公布的RWA计算公式

PD模型,也就是违约率模型,是单一主体信用评级的核心。最常见的模型估计方法包括以下几种:

l 二元回归法:顾名思义,违约的发生与否,是一个二元函数,要么发生,要么不发生,因此可以用最大似然函数来估计,包括Logistics Regression, Probit Regression等等。对于周期较低的比较简单的信贷产品,比如半年以内的现金贷、消费贷,这种方法是适用的。

l 状态转移法:许多金融产品的违约,之前要经历较长的逾期过程,比如房贷可以从30-60天逾期(轻微逾期),变为90天以上逾期(严重逾期),其最终违约率可能相差甚大。为了能够利用最新的逾期数据,对于其在不同逾期状态之间的转换进行预测,然后估算最终的违约率。由于这种方法采用了贝叶斯估计的技术,对于现存的差异较大的资产池,其估计结果比二元回归法更加准确。

l 结构模型法(Structural Model):对于上市公司法人,其债务超过资产就构成违约,因此Merton在1974年提出可以利用Black-Sholes期权定价模型对违约的概率进行测算。这类模型的主要特点是可以根据市场上的股票价格计算其资产的违约距离(Distance to Default),对于财务报告透明,股票交易活跃的公司主体较为准确。

l 风险函数法(hazard function):对于某些生命周期较长的金融产品,我们不但想预测其是否违约,还希望能够预测何时违约,这是就需要用到风险函数法。至于风险函数,可以把其想象成瞬间的违约率。其实这个概念是从医学上借用来的,比如一个婴儿刚刚出生,其夭折的可能性较高,但是如果他慢慢长大,其突然死亡的可能性就很低了,等他变成老人,死亡的可能性又升高了。因此,一个普通人的风险函数就是两头高,中间低。而对于一个等额还本付息贷款来说,其风险函数往往是中间高,两头低:因为一个新贷款,除非是故意欺诈,立刻违约的可能性非常小,而随着时间流逝,借贷人的经济状况可能发生问题,抵押品的价值也可能降低,因此违约的可能性会上升,而如果借贷人一直快要偿付到期,所欠本金降低,违约的可能性也会非常低。当然,这些都是常见的情况,借贷人的其他特点,比如受教育程度、资产状况、家庭状况都会影响其风险函数,正如性别、是否吸烟、锻炼习惯也会影响一个人的风险函数。对于法人主体,也可以同样测算其违约的风险函数,一般和公司的杠杆率,债务偿付能力,盈利能力直接挂钩。综合考虑这些因素之后,我们就能对于这些金融产品的整个生命期间的违约率有一个全面的估计。

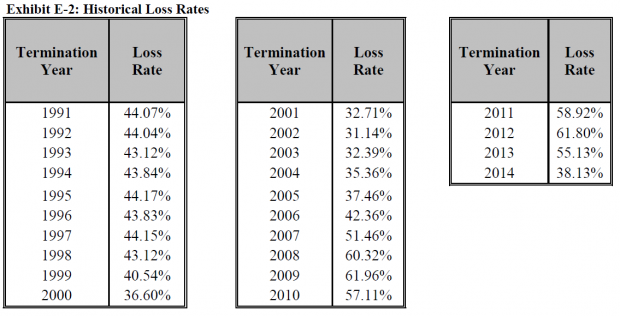

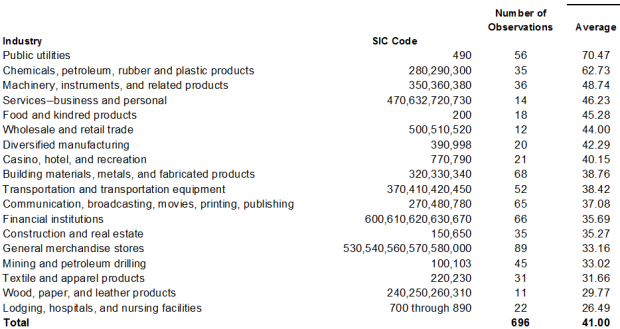

LGD模型,即违约损失率模型,用于估计每笔违约最终的实际信用损失。不同金融产品之间的LGD的差别非常大,比如住房抵押贷款,由于有住房作为抵押,违约之后的损失率一般在40%左右,也就是说每100元的本金,最终损失在40元,回收率为60%。而没有抵押品的消费贷款,信用卡贷款,往往违约损失率在90%以上。违约损失率,还与抵押品的市场密切相关。如下图所示,美国联邦住房管理局(FHA)贷款的违约损失率在住房市场好的时候(如2001-2003年),这个数字可以下降到30%,而在住房市场恶劣的时候(如2009年),这个数字可以超过60%。法人主体的违约损失率,一般和行业相关,如图5所示,公共事业的违约损失率最低,大约30%;酒店、医院、护理机构的违约率最高,约为74%。

图4:FHA的历史贷款违约损失率

图5:美国违约债券的回收率(1971-1995年)

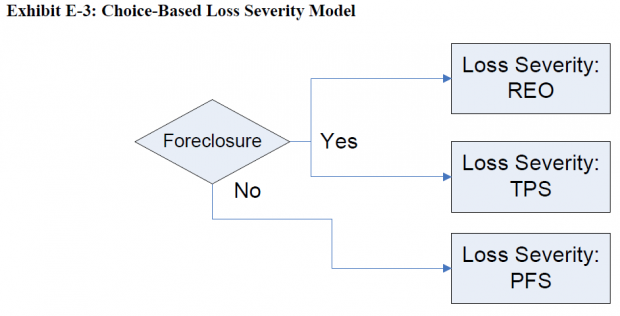

贷款损失率,不仅和贷款抵押品的市场价格和走势相关,也和抵押品的处置方式有很大的关系。比如下图中,在笔者为FHA开发的LGD模型中,就区分这几种抵押品的处置方式:

图6:FHA的违约损失率模型架构

止赎前销售(Pre-Foreclosure Sale/PFS):这一方式主要处理持续逾期的房贷,让房屋在止赎前进入正常销售环节。这样房主可以避免一次止赎记录,也方便银行以较快的时间卖掉房子,减少损失。

如果房主不合作,那么贷款就要进入止赎部门(Foreclosure):这一部门主要处理无法止损的房贷,负责收回房屋。由于美国各州法律不同,他们需要精通各州的止赎法令,在尽量短的时间内以最少的代价收回房屋。

在贷款进入止赎之后,在法庭的拍卖环节,如果第三方出价比银行希望的高,那么就称为第三方销售(Third Party Sale/TPS)。这样银行也可以避免收回房屋,节省房屋的保养及销售成本。

法拍屋部门(Real Estate Owned/REO):这一部门负责将收回的房屋上市,主要与各地的房产中介商打交道,需要了解各个房地产市场的行情与走向,在尽量短的时间内以最高的价格卖掉房屋。

所以,作为抵押品的处置人,偏好顺序依次是PFS、TPS、REO。而这类复杂的模型,不但要估计每种处置方法的违约损失率,还要估计抵押品进入每一类处置方法的概率,才能得到一个准确的违约损失率估计。

EAD(Exposure at Default)模型,用于估计违约时的信用敞口,一般用于信用卡,或者信用凭证借贷,因为违约主体很可能恶意透支,增加信用敞口。

Maturity模型则是用于估计信用产品的生命周期的。由于某些信贷可以提前偿付,所以常常需要结合提前偿付模型(Prepayment Model)和违约率模型才能准确估计信贷的生命周期。

一旦我们能够确定每笔单个信用资产的违约概率,结合现金流预测,我们就可以对其信用风险相关的现金流进行预测,进而对于多笔信用资产组成的资产池的现金流进行预测,这样我们就有了对于结构化产品进行评级的基础。

二、结构化产品评级

结构化产品,一般是指资产支持债券中的一类,根据信用风险和事先约定的偿付顺序重新分配现金流的债券。根据信用风险的差异,可以又分为优先级、夹层、劣后级。要准确估计结构化产品债券的现金流,我们不但需要资产池现金流的预测,还需要结合现金流瀑布(Cash Flow Waterfall)规则及压力测试模型。

现金流瀑布规则,主要用于测算每个不同层级债券的现金流如何分配,包括常见场景下本金和利息现金流如何优先支付优先级,而在信用事件发生时信用损失是如何首先蚕食劣后级本金的。比如,如果有10亿美元的次级贷款池,那么把未来的现金流按照优先级分为两份:80%的优先(Senior)债券,和20%的劣后(Subordinate)债券。同时对两份债券进行还本付息,但是一旦发生信用违约事件,则其本金损失由劣后债券中扣除,直到劣后债券本金被全部扣除,优先债券的本金才有可能遭到损失。假设次贷的违约损失率(Loss Given Default/LGD)为50%,那么整个资产池的违约率要达到40%,优先债券才会被波及。这个假设在2006年的时候看上去是那么的遥不可及,但是最终有的次贷资产池违约率竟然达到80%,违约损失率达到70%。

压力场景的测试必不可少,因为在正常情况(统计学上称为期望场景)下,即使资产池有部分贷款违约,在信用增级措施和劣后层首先吸纳信用损失之后,夹层级和优先级的债券几乎不可能出现信用损失,那么如何估计其期望信用损失(注意:期望场景下的信用损失不等于期望信用损失),并进行评级呢?这就需要对于资产池的尾部风险进行估计,常见的方法是蒙特卡洛仿真和小概率事件尾部分析(比如通用帕累托分布,General Pareto Distribution)。

在金融危机中,许多劣后级债券被华尔街投行集中打包,进行再次证券化,形成CDO,以及基于CDO的信用违约掉期CDS,那么对这些信用衍生品,又如何评级呢?

信用衍生品评级

接着上面提到的例子,在实际操作中,80%的AAA债券比例很常见,但剩下的20%会再次划分成AA、A、BBB、BB、B和股权份(equity piece),卖给不同风险偏好的投资者,其中最差的部分投行自己保存,类似把一张牛皮的上好部分切分之后,各个边角废料也充分利用。在房价疯涨的2001-2006年间,次贷的违约率非常低,而所有从事次贷发行的投行,即使是投资股权份,也赚得盘满钵满。

如果仅仅如此,倒也就罢了,但是投行已经不满足于只把投资级(Investment Grade,即AAA-BBB)的债券卖给投资者,他们充分发挥了“金融炼金师”的角色,把垃圾债券(Junk Bond,即低于BBB)重新打包,竟然“无中生有”地把BB级债券变成了AAA级债券,这就是所谓CDO。

他们是怎么做到这一点的呢?我们就来简单分析一下。前面我们说过了次贷资产池的分配一般是80%优先,20%劣后,假设期望违约率为10%,也就是10%的贷款会违约。如果我们有两个资产池,都是这样分配的,期望违约率相同,但是资产池的信贷资产的信用风险完全负相关,也就是其中对应的两个贷款不会同时违约,这样我们把两个资产池的劣后部分重新打包,假设违约都来自原资产池的劣后部分,那这个新的资产池期望违约率是50%,但是有50%的现金流是完全无风险的,这部分现金流就可以作为新的AAA债券进行发售,剩下的劣后部分再保留下来。从数学的角度看,似乎是无懈可击,不少投行做这个做出了甜头,于是干脆把打包剩下的劣后部分再次打包,做出了CDO2, 直到CDON。更有甚者,干脆连原始标的物都没有,直接做合成CDO,再对CDO发行CDS,这完全是狂妄的炼金术和疯狂的对赌,完全失去了金融业根据投资者需求进行创新的本意,而这些所谓的金融创新也沦为投行为了赚取佣金和攫取利润而不惜损害投资者利益的工具。

其中最重要的假设,资产池的信贷资产的信用风险,最终证明是高度正相关的。犹如沙上筑塔,纸牌搭屋,这个基本假设的错误,使得整个信用结构化产品体系轰然坍塌。这些狂妄的金融炼金师们,也成为金融创新中的反面教材。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号