《信用评级110年》系列序言

这个《信用评级110年》系列是应太保集团苏莉老师关于信用风险内评系统的约稿而写的。原本只想写一篇介绍美国的金融机构如何建立信用风险内评系统的短文,但是没想到随着构思的延伸,收集材料的日渐丰富,原来的短文逐渐演变成了下面的系列文章。

l 信用评级110年(1):评级机构的前半生

l 信用评级110年(2):评级的堕落及金融危机

l 信用评级110年(3):为什么要使用内评?

l 信用评级110年(4):美国金融机构的内评系统

l 信用评级110年(5):如何合理建设内评系统

l 信用评级110年(6):外评内评,胜者为王?

“以史为鉴,可以知兴替”、“他山之石可以攻玉”,这都是老祖宗留下的名言。我也希望通过回顾国际债券市场评级机构,尤其是美国评级机构的历史,包括曾经的辉煌和惨痛的教训,能够让中国的评级机构避免犯同样的错误。同时也希望通过介绍美国的金融机构建立信用风险内评的实务,帮助中国的金融机构逐步建立高效、准确的内评系统,有效管理信用风险。那么我的目的也就达到了。

到目前为止,基本完成了前三篇文章。今天首先发布第一篇:评级机构的前半生。之后随着资料的进一步丰富和大家的反馈,我也许还会增加一些主题。

同时感谢我的同事王忆萍女士帮助收集资料,并再次感谢苏莉老师的约稿和审稿。

点石金融服务集团管理合伙人

陈剑

信用评级110年(1):评级机构的前半生

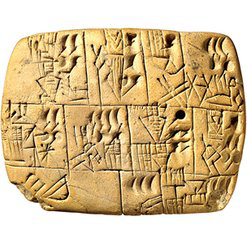

在债券市场还是一片蛮荒的时候,市场上没有外评,也没有内评。如同万物伊始,许多事物还没有名字,提到的时候尚需用手指指点点,比如下面在美索不达米亚的尼普尔发现的一块写有楔形文字的石头。这块可以追溯至公元前2400年的石板应该是历史上首次有文字记录的债券。这一债券保证按照谷物形式支付的本金,并保证了在本金无法按时偿付时提供补偿,而画上的玉米就是那个时期的货币。

图1:历史上第一张债券合同

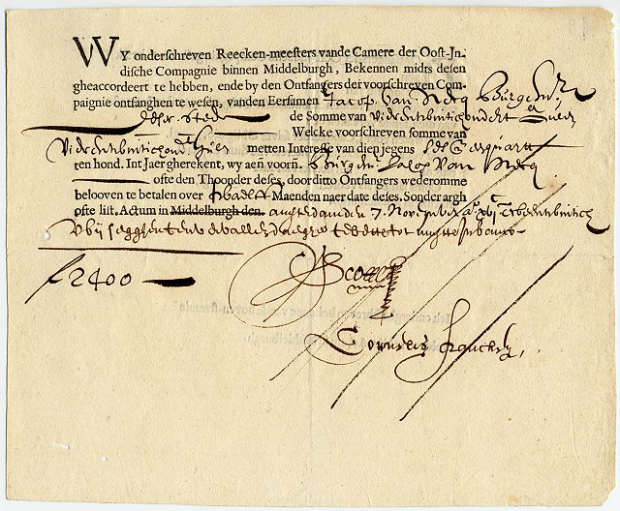

1517年,荷兰尚未成立,阿姆斯特丹市政府发行了第一只有记录的政府债券,债券这一金融工具名称的正式采用大约在16世纪90年代。随着荷兰共和国在1588年的成立,荷兰的经济和金融迅速发展。荷兰人在1609年通过证券市场开始发行现代意义上的普通股(荷兰东印度公司),随后的短时间内,荷兰迅速建成了一个现代意义的金融系统:具有强大的国家信用、稳定的货币、银行系统、某种意义上的央行以及证券市场。荷兰共和国在17世纪成为世界霸主,与此不无关系。

图2:荷兰东印度公司发行的债券(1623年)

1688年,荷兰的奥兰治公爵,征服者威廉受英格兰贵族的邀请,成为英国国王,史称“光荣革命”。威廉从荷兰带去了富有经验的金融家,在1693年正式发行了真正意义上的国债,在1694年成立了英格兰银行,并迅速建设了英国的现代金融体系。随着第一次工业革命的爆发,英国成为了18世纪和19世纪的世界第一强权。而当穆迪1909年开始根据统计数字对公司债进行字母及数字符号评级时,现代意义上的债券已经发行三百多年了,甚至国际债券市场也存在了两百多年。

我们不禁要问:

l 为什么债券市场在没有评级机构的情况下能运行三百多年?

l 为什么评级机构不是在历史更悠久的荷兰或英国资本市场出现,而是在美国?

需要解答这个问题,我们就得仔细考察一下荷兰、英国和美国债券及资本市场的主要差别在什么地方?

以英国为代表的欧洲债券资本市场,在200多年的时间内发行的主要是政府债券,其间也帮助别的国家的政府发行债券。对于这些政府债券,最重要的是相应政权的稳定性以及他们提供的抵押品。比如在1817年,普鲁士国王,就曾经请求英国的罗斯柴尔德家族帮他们发行债券。而当时罗斯柴尔德家族认为,作为绝对君主制的国家,普鲁士比君主立宪制的国家的信用风险要更高一些,所以要求以土地作为抵押。而18世纪到19世纪欧洲的大部分国家都转为君主立宪制也跟发行债券的这个要求有一定的关系。

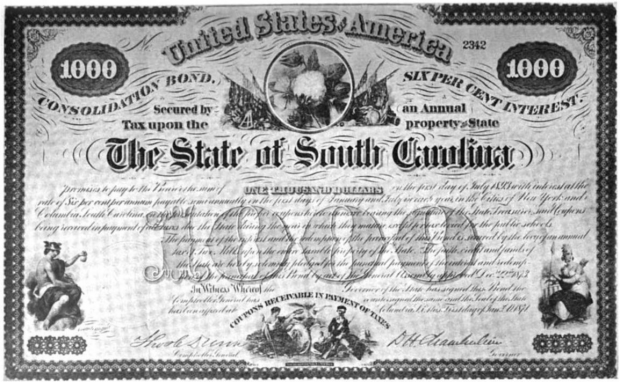

而美国的债券资本市场则有所不同。美国政府初建时就是联邦制,具有一个相对来说规模较小的中央政府。联邦政府甚至在1836年的时候就把所有的国债都付清了。而在19世纪的上半叶虽然有很多州政府发行了以州政府信用为担保的市政债券,用于修建运河及其他公共设施。但是由于最后有九个州在18世纪的40年代都违约了,使得整个州政府的债券在这时候也基本上退出了证券市场。

图3:南卡罗来纳州发行的债券(1873年,年利6%)

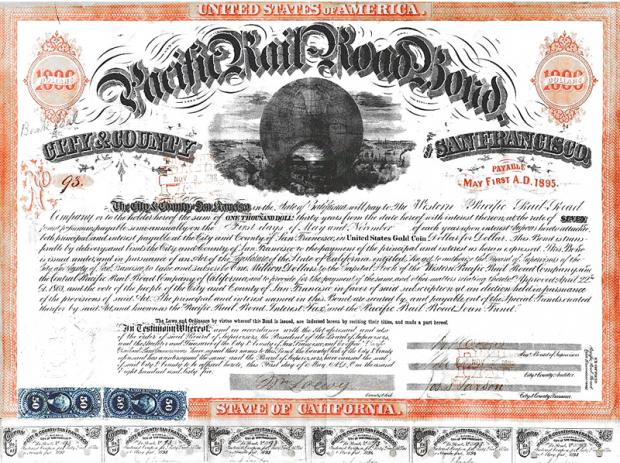

而在这种情况下主要的债券发行主体就成为了私营公司, 19世纪下半叶在美国债券市场主要的发债公司的都是铁路公司。这些铁路公司最早是从本地的银行获得贷款,来进行铁路开发。但是随着铁路规模的扩大以及美国疆域的延伸,他们的铁路系统越来越大:由原来的人口稠密的地区延展到那些人口稀疏的地区里去。在这些地方并没有现成的本地银行可以贷款给他们,因此不能不借助资本市场发行公司债的这个渠道来融资。

图4:旧金山市政府发行的太平洋铁路30年债券(1865年5月1日)

那么对于私营企业的信用风险,投资人最早又是如何评估的呢?其实私人借贷的出现,远远早于现在的信用评级机构或者征信机构。在最早的时候借贷基本上都是在熟人之间进行,包括本地银行也只做本地客户的生意。那这个时候呢其实不管是借款人还是贷款人,银行对于他们的财务状况都会有一个比较清晰的了解,因此可以根据个人经验来借款放贷。随着商业规模的扩大,一个新的借款人,未必能够在本地银行获得贷款。那么这时他可能需要现有的银行客户帮他推荐,也就是相当于找一个担保。更大规模上的债券发行,需要在资本市场上进行融资,原有的人际关系以及这种比较简单的担保关系就远远不够用了,必须拥有比较正规的信用信息披露。在正规的信用评级机构出现之前,就曾经有三类机构从事着类似信用评级机构的工作。这三类机构分别是信用报告机构、金融财务信息出版机构以及投资银行。

世界上最大的信用报告机构邓白氏公司,它的前身早在1841年也就是鸦片战争的第二年就已经成立了。这家公司专门报告批发商、进出口贸易公司、制造商、银行以及保险公司的信用记录。在1900年的时候它覆盖的商家达到了100万。在1962年邓白氏公司收购了穆迪评级公司,成为集信用报告和信用评级为一身的超级信用分析机构。

而标普的前身是一家出版公司,专门出版发布铁路信息的一本名叫《美国铁路手册》的年报。这本书中有美国各家铁路公司的信息,包括他们的资产、负债以及盈利。普尔公司是1868年成立,在穆迪开始对铁路债券进行评级之后。标普也在1916年开始对铁路债券进行评级,在1966年被出版业巨头麦格劳-希尔集团收购。惠誉的前身也是一家出版公司,于1914年开始对债券进行评级。

因此我们可以看到,信用评级公司在美国出现是和美国的公司债,尤其是铁路公司债券密切相关的。这三大评级公司,都已经有了100年以上的评级历史,那么他们的表现如何呢?

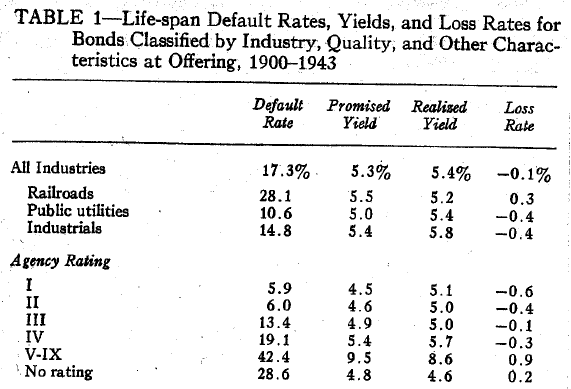

1958年,正好是穆迪开始评级50年之际,美国大名鼎鼎的智库国家经济研究局(NBER)就发布了一本书,书名是《公司债质量及投资体验/Corporate Bond Quality and Investor Experience》,对半个世纪以来的公司债的违约率、名义回报率实际回报率及违约损失率做了一个统计。发现在评级、违约率、名义回报率实际回报率及违约损失率之间存在明显的相关性:评级越低,违约率越高,债券的违约损失风险越高,投资人要求的回报率也水涨船高。这样就证实了评级机构给公司债评级的有效性。

图5:不同债券评级对应违约率、名义回报、实际回报、损失率(1900-1943年)

谨以此诗送给那个简单、明了的债券评级时代:

《从前慢-债券版》

记得早先评级时

大家诚诚恳恳

说AA 就是AA

清早上债券市场

长街黑暗无行人

卖债券的小店冒着热气

从前的日色变得慢

车,马,邮件都慢

一生只用买一只债

从前的评级也好看

符号精美有样子

你评了 人家就懂了

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号