美国结构化金融业界年会记录之二:

美联储前主席耶伦警告美国经济可能进入衰退

陈剑

拉斯维加斯,2019

摘要:前美联储主席珍妮特•耶伦在2月26日拉斯维加斯举行的年度结构化金融业集团年会上警告,在下一次经济衰退到来之际,美国企业债务狂潮最终可能引发更严重的经济衰退。

年会第三天的重磅嘉宾是前美联储主席珍妮特•耶伦。她首先介绍了自己的职业生涯,为什么选择了经济学,如何开始任教,以及如何进入政府部门。在任职美国联储会副主席前,耶伦曾担任旧金山联邦储备银行的总裁兼首席执行官,伯克利加州大学哈斯商学院的名誉教授,以及由前美国总统比尔·克林顿提名出任第十八任美国总统经济顾问委员会主席。2013年10月9日,时任美国总统奥巴马提名耶伦接替伯南克出任联邦储备委员会主席,2014年2月3日就职,成为联储会成立一百年来首位女性主席。

当主持人问道,她在前几天接受采访时说特朗普总统既不懂经济运作,也不了解联储使命的时候是怎么想的?耶伦一如既往地坦诚:“我认为我准确地、诚实地回答了问题”。底下响起一片掌声和笑声。

当然,相比起对于特朗普总统的评价,大家更关心的还是这位前联储掌门人对于经济的预测。尤其是最近联储持续提高利率,政府停摆的背景下,不少业界人士对于下一次衰退的担心日渐增长。

当被问及当前美国经济扩张降温时,资产泡沫的隐忧及其潜在影响时,耶伦将企业的高额负债列为主要的担心。她认为,最低利率和宽松贷款标准使美国公司创下历史最高水平的债务,引发监管机构对信贷市场可能对美国经济造成的风险的担忧。 耶伦在一个对于媒体闭门会的讨论中表示,“我对高杠杆借贷表示担忧,我确实认为非金融公司已经借了太多的债务。”

“我担心的是,如果经济遇到低迷,我们可以看到很多(高负债的)企业陷入困境,随后他们会解雇员工并削减投资支出。而且我认为这可能会使下一次经济衰退变成严重的经济衰退。”

数据显示,2017年美国机构贷款总额达到创纪录的9238亿美元,在2018年则为7304亿美元。根据穆迪投资者服务(Moody’s Investor Services)的数据,企业的买断杠杆率(Buyout Leverage),即公司与其盈利相比的债务金额,从去年的6.4倍上升到去年的6.6倍,而对于放贷人的保护措施在第三季度减弱到创纪录的低点。与此同时,美国杠杆贷款市场现在已超过1万亿美元,与2007年次贷危机爆发时次贷的总存量贷款相当。

当美国监管机构(包括美联储)在2013年更新现有的杠杆贷款指引时,他们援引的证据是贷款标准不断恶化,并警告说超过6.0倍的杠杆率“引发了担忧”。这一次美联储的反应可谓未雨绸缪,与次贷危机时相比完全不可同日而语。在2004-2006年次贷疯狂增长时,美国的监管机构坐视无睹,一直到2007年才姗姗来迟地推出更加严格的次贷指引标准,但这时为时已晚,美国的房价在次贷危机的影响下已经开始迅速下跌,最终导致了2008年的金融危机。

耶伦称,“我对我们看到的贷款标准恶化感到担忧,其中很大一部分的贷款合约相当简略,而合约被削弱的一些明确方式是我关注的问题。”贷款合约是指包含在信贷协议中作为对贷方的保护条款,包括财务指标的限制和条件。常见的指标包括贷款抵押比(Loan to Value Ratio),债务覆盖比例(Debt Service Coverage Ratio)等等。

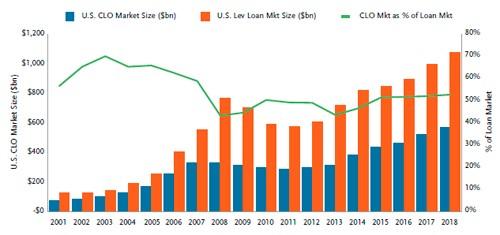

耶伦谈到,结构化融资产品-(CLO)的快速增长,是另外一个隐忧。

企业贷款违约率仍然很低,惠誉在2018年底报告的违约率在1.75%左右。但是如果贷款违约在经济衰退时增加(这几乎是肯定的,因为经济衰退必然带来企业还款能力的下降),违约率有可能迅速上升,并会对美国杠杆贷款的最大买家-贷款抵押证券(CLO)构成压力。在这个美国大型企业所依赖的证券化融资融资市场上,目前CLO市场的总存量为5850亿美元,而发行量在2018年创下了创纪录的1281亿美元。这类迅速增长与次贷危机之前的CDO市场非常类似。

穆迪预计,下一个违约周期的首次留置贷款回收率仅为61%,低于历史平均值77%。第二留置权贷款可能仅恢复14%。当时次贷的首次留置贷款回收率在50%,次级留置权的回收率仅有5%左右,因此CLO的资产池质量要略优于次贷。

耶伦的继任人美联储主席杰罗姆鲍威尔在去年年底表示,公司信贷承保质量已经恶化,杠杆倍数增加,如果经济面临经济衰退并导致高于预期的亏损,这将对高杠杆借款人造成压力。但这些损失“不太可能对系统核心金融机构的安全性和健全性构成威胁,”他说。 相反,它们将落在投资者身上,包括那些CLO的次级投资人。

但是,当这些高净值投资者阅读Barron’s杂志(一本在美国广为人知的财经杂志)的时候,他们却看到了一个完全不同的故事,它突出了投资于CLO结构风险最高的部分的封闭式基金,其收益率高达15%。这是其中一段话:

“资本市场中最热门的事情是很少有共同基金投资者(也就是普通投资人)知道的事情,那些确实倾向于回避的事情。 但高达15%左右的令人惊讶的高收益率使这些典型的投资机构(主要是对冲基金)值得注意。”

很明显,监管认为风险很大,但是投资人却认为回报很高,这也非常类似次贷爆发之前的情景。

当然,耶伦还是给了一些好消息。在问到房地产是否有可能出现2008年那样的泡沫并导致危机时。她说,“我并不担心家庭的杠杆和债务,家庭债务状况良好。”

在约50分钟的讨论中,耶伦还强调,美联储在过去十年中保持独立并远离政治,做得很好。她说,“我认为(在布什和奥巴马任内)美联储决策并没有太大的压力。 但我现在更担心的是特朗普总统对美联储的批评,给我的继任人决策带来的压力。”

好吧,最大的不确定因素也许不是CLO,而是特朗普。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号