信用评级110年(5):如何合理建设内评系统?

信用风险内评系统案例

在上一篇文章中,我们讨论了美国的金融机构是怎样建立内评团队及内评系统的。在自建模型团队和系统的选择之外,还可以外包整个信用风险内评,当然这样的平台不会外包给评级机构,也不会外包给别的金融机构,而是常常选择独立第三方的专业风险分析咨询公司。

下面来举一个外包信用风险内评系统的例子,就是笔者在安富金融工程集团期间,于2012-2014年间为世界上最大的单一业务保险基金:美国联邦住房管理局(FHA)的1.3万亿美元互助房贷保险基金(MMI Fund)所做的精算评估。

FHA贷款信用内评模型

FHA是罗斯福的新政1934年通过国家住房法案(National Housing Act)成立的,现在隶属于美国住房及城市建设部。FHA专门为满足条件的贷款人(有工作,自住型,低首付)提供住房抵押贷款担保。这也是美国联邦政府开始干预住房金融市场的第一步。提供担保主要是为了解决信用风险,投资少,见效快,也是美国政府比较常用的干预措施之一,但是流动性的问题依然没有得到解决,那还要等到1938年国家住房法案的修正案后房利美的成立。房利美的使命是购买银行手中持有的FHA担保贷款,为银行提供流动性。从此银行就可以大规模地发放FHA贷款,而之后近30年的世界内,房利美也是FHA贷款的唯一投资者。此时并没有出现房屋贷款抵押债券(Mortgage-Backed Securities/MBS),那还要等到近半个世纪之后。

在1968年房利美私有化的时候,还另外拆分出来一个小的机构,叫做吉利美(Ginnie Mae),也隶属于美国的住房及城市建设部,专门做FHA贷款的证券化业务。在历史上看,FHA+Ginnie Mae的市场占有率基本上在12%-15%左右,但在次贷泛滥的2004-2007年间,其市场份额仅有3-4%左右,而次贷之后又迅速上升到2010年的近20%,在房市于2013年恢复之后再次稳定在12%左右。与私有贷款市场相比,基本上属于“此消彼长”的态势,属于典型的逆周期操作。FHA贷款的首付要求极低,大部分仅有3%,因此存在着非常高的信用风险。

在金融危机之后,如何有效管理FHA高达1.3万亿美元的信用敞口,一直是美国政府的重要政治任务和经济任务。而当时笔者所在的安富金融工程集团,从2006年起一直为FHA提供其贷款的内部信用评级系统,并为其准备每年提交国会的精算报告,为联邦政府制定房地产金融政策提供决策支持。笔者在2012-2014年间主持这个项目,以2014年的FHA贷款信用风险报告为例,一共涵盖以下模型的开发及实施:FHA贷款的状态转移及中止(包括提前偿还和违约)模型;现金流分析;仿真数据分析;宏观经济学预测模型;违约损失率模型;FHA贷款体量预测模型;随机仿真模型;计量经济学预测结果。

所有的模型细节,包括模型选择,样本数据描述,模型参数,预测结果,都全文发布在在美国的住房及城市建设部的网站上:

这是目前为止,关于房屋抵押贷款的能够公开找到的最为详细的信用内评模型,也常常被美国的金融机构作为内部信用风险模型的标准。

这么核心的系统,为什么FHA不自己来做,反而花大价钱请金融咨询团队来搭建呢?这就涉及到如何合理建设内评系统的问题:为什么有的机构选择自己开发,有的机构选择外包内评系统开发呢?

在回答这个问题之前,我们先从这几个方面考虑一下开发信用风险内评系统的成本:

一、人力成本:在美国一个刚刚毕业的经济学博士基本年薪在十几万美元,资深的经济学家和建模专家可能要数十万美元,这样光是养几十人的团队就要数百万美元;以笔者当时带领的团队为例,包括8名经济学家(全部为经济学、计量经济学、金融学博士,其中4人有20年以上工作经验,),和6-8人的支持团队,数据团队由FHA提供,系统实施团队外包给华尔街的量化金融公司。其合同额每年价格不菲。

二、系统成本:包括硬件、软件、数据库,很有可能又要上百万美元;

三、运维成本:一般来说,每年的运维成本要占到开发成本的15%-20%,这样也要数十万美元的费用。

一般来说,维持一个中等规模的内评模型团队,每年的成本已经接近千万美元了,在美国一般也就是前三十五名的商业银行、两房和各大投行才能维持这样的团队。这些银行的资产规模基本在5000亿美元以上,而且需要通过美联储的综合资本充足率测试(Comprehensive Capital Analysis and Review/CCAR),而达不到这个规模的银行,只需要通过大大简化的多德-弗兰克压力测试(Dodd-Frank Act stress test/DFAST)。

在2018年的最新CCAR测试名单中,美联储宣布:

“今年,18家规模最大,业务最复杂的公司将受到资本充足率的定量评估和资本规划能力的定性评估,其中首次包括在美国开展业务的五家外国公司。 20家业务不那么复杂的公司,包括一家外国公司的美国业务部门在内,不需要通过CCAR的定量部分。

与往年一样,六家拥有大型交易业务的银行控股公司将被要求将全球市场冲击考虑在内,作为其压力情景的一部分。 拥有大量交易或银行业务的八家公司也将被要求纳入交易对手违约情况。 为了支持新加入评估的外国公司进行压力测试,六家在美国具有重要交易活动的外国公司今年的测试可以应用简化的全球市场冲击,但明年测试将应用全面的全球市场冲击。”

以下是这38家银行的名单,其中美国银行、花旗集团、富国银行、摩根大通是传统的四大商业银行,高盛及摩根斯坦利是硕果仅存的投行,仅有这六家公司需要面对最严格的CCAR测试。表明美联储也知道不能拿最严格的定量标准要求所有的这些银行。

|

公司 |

只受CCAR的定量部分限制 |

CCAR 2018新增 |

受全球市场震荡或外国公司简化的全球市场震荡影响 |

受交易对手违约影响 |

|

盟友金融公司 |

X |

|

|

|

|

美国运通公司 |

X |

|

|

|

|

美国银行公司 |

|

|

X |

X |

|

纽约梅隆银行公司 |

|

|

|

X |

|

巴克莱美国LLC |

|

X |

X |

|

|

BB&T公司 |

X |

|

|

|

|

BBVA Compass Bancshares,Inc. |

X |

|

|

|

|

BMO金融公司 |

X |

|

|

|

|

法国巴黎银行美国公司 |

X |

X |

|

|

|

第一资本金融公司 |

|

|

|

|

|

CIT集团公司 |

X |

|

|

|

|

花旗集团 |

|

|

X |

X |

|

Citizens Financial Group,Inc. |

X |

|

|

|

|

Comerica公司 |

X |

|

|

|

|

瑞士信贷控股(美国) |

|

X |

X |

|

|

DB美国公司 |

|

X |

X |

|

|

发现金融服务 |

X |

|

|

|

|

第五第三Bancorp |

X |

|

|

|

|

高盛集团公司 |

|

|

X |

X |

|

汇丰北美控股公司 |

|

|

X |

|

|

亨廷顿Bancshares公司 |

X |

|

|

|

|

摩根大通公司 |

|

|

X |

X |

|

KeyCorp公司 |

X |

|

|

|

|

M&T银行公司 |

X |

|

|

|

|

摩根士丹利 |

|

|

X |

X |

|

三菱日联美洲控股公司 |

X |

|

|

|

|

北方信托公司 |

X |

|

|

|

|

PNC金融服务集团公司 |

|

|

|

|

|

RBC美国Holdco公司 |

|

X |

X |

|

|

地区金融公司 |

X |

|

|

|

|

桑坦德控股美国公司 |

X |

|

|

|

|

州街公司 |

|

|

|

X |

|

SunTrust Banks,Inc. |

X |

|

|

|

|

道明集团美国控股公司 |

|

|

|

|

|

瑞银美国控股有限公司 |

|

X |

X |

|

|

美国Bancorp |

|

|

|

|

|

富国银行和公司 |

|

|

X |

X |

|

Zions Bancorporation |

X |

|

|

|

而在中国大名鼎鼎的第一资本,去年却没有通过CCAR测试。今年3月9日,美联储刚刚宣布不再反对其重新递交的资本计划:

“去年6月,美联储要求Capital One重新提交资本计划,以解决其资本规划流程中的缺陷。 这些缺陷包括公司与董事会和高级管理人员共享重要资本计划信息的方式存在薄弱环节,确定并将其独特和重大风险纳入其资本规划,并预测压力情景下的亏损和余额。 美联储将继续审议和评估Capital One在解决今年CCAR提交中的这些缺陷方面的进展。”

对于依靠信用卡业务迅速崛起,并通过并购攻城略地的第一资本而言,这无疑十分让人难堪。但是没有办法,这说明这家后起之秀距离最大的商业银行和老牌投行,在定量模型方面还是存在着不小的差距。而第一资本一直是以其量化团队,尤其是信用风险模型团队而著称的。

那么,对于中小规模的银行,怎样才能解决内评系统的建设这个问题呢?

一般来说,他们的解决方式是:保持最核心的模型团队,辅助以大量的外包服务。

比如,在美国存在着大量的地区性中小型银行,规模在数十亿美元到数百亿美元不等,他们对于所在地区的工业、企业、客户比较了解,但是对于全国性的债券市场就不熟悉了。对他们来说,信贷风险的内评系统可以通过保持一个较小的专业团队来维护,但是自建一个债券的内评系统,那就明显不划算了。从穆迪分析或者其他的第三方信用风险分析公司购买服务,显然是更加合算的选择。

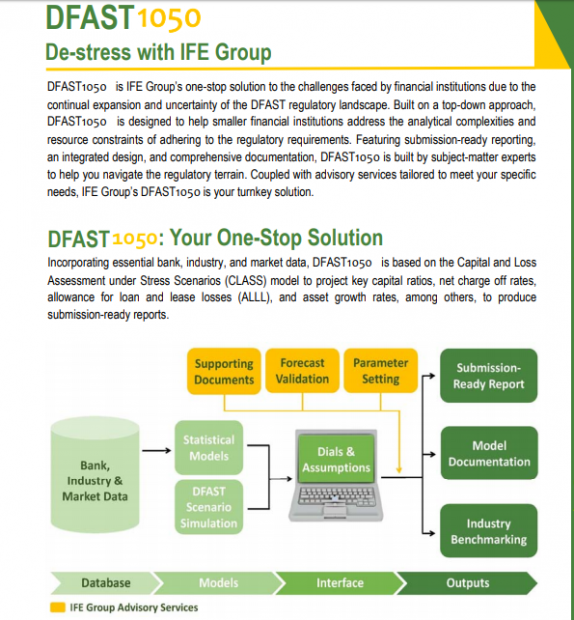

其实,不光是中小型银行,即使对于超大型银行来说,只要价格划算,也愿意把一些模型外包给第三方机构开发。比如笔者在安富工程集团时,就曾经接受摩根大通银行的委托,负责开发一个违约损失率模型。因为大型机构如果招聘新人来进行模型开发,流程可能就要好几个月,还不如多花些费用,让富有经验的专业人士来快速开发。而且第三方机构也不会与他们形成业务竞争,因此银行也不会担心数据或者商业机密的泄露。比如下图,就是安富金融工程集团为中小型银行通过DFAST压力测试所做的解决方案:

因此,回答本文最初的问题:金融机构如何合理建设内评系统?

如果从纯粹经济的角度出发,确实是自建不如外包,当然最为核心的内评模型还是需要保留在自己的领域的,但是花费合理的价格购买服务,并辅助以一些定制化的开发,应该是中小型金融机构的内评之路。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号